В соответствии с пунктом 80 Налогового кодекса Российской Федерации, налоговая декларация — это документ, в котором указываются информация о объектах налогообложения, полученных доходах, произведенных расходах и рассчитанной сумме налога. Формы налоговых деклараций для различных налогов утверждаются Федеральной налоговой службой, следовательно, невозможно составить такой документ в произвольной форме. Помимо самих бланков налоговых деклараций, ФНС также устанавливает порядок их заполнения. Довольно часто при подготовке деклараций налогоплательщики допускают ошибки.

Для того чтобы избежать данной ситуации, мы советуем обращаться к профессионалам, если у вас возникнут вопросы, а также следить за своевременной сдачей отчетности. Для того чтобы убедиться в своей правильности, вы можете воспользоваться бесплатным аудитом.

- Образцы необходимых документов для Единой системы хранения и накопления информации (ЕСХН)

- Документы, которые можно использовать при оформлении производственно-складского назначения.

- Примеры документов для упрощенной системы налогообложения

Что делать в случае обнаружения ошибки после подачи декларации? Возможно, потребуется составить и представить уточненную налоговую декларацию. В определенных ситуациях это будет правом налогоплательщика, а в других – его обязанностью.

Что считается ошибкой в декларации

В пункте 81 Налогового кодекса Российской Федерации затрагиваются недостоверные данные в декларации и фактические ошибки. Недостоверные данные означают неправильно указанные суммы доходов, расходов, результатов финансово-хозяйственной деятельности и суммы налогов к уплате. Под ошибками понимаются неверно указанный период или дата уплаты налогов, ошибки в арифметике, нарушение правил заполнения декларации и неправильно указанные коды (ИНН, КПП, КБК, ОКТМО и другие).

Ошибочные данные и неточности в налоговых декларациях могут оказать различное влияние на сумму налога, которую нужно уплатить. В зависимости от того, как эти ошибки и неточности отразились на сумме налога, может быть необходимо подавать исправленную налоговую декларацию. Эти ошибки и неточности могут как уменьшить, так и увеличить сумму налога, которую требуется уплатить.

Когда налогоплательщик обязан подать уточненную налоговую декларацию

Если сумма налога, которую нужно заплатить, была занижена, это означает, что интересы бюджета пострадали. В таком случае, налогоплательщик обязан предоставить уточненную декларацию, согласно пункту 1 статьи 81 Налогового кодекса РФ. Однако, если ошибки в первоначальной декларации не повлияли на сумму налога или привели к излишней выплате в бюджет, то налогоплательщик имеет право, но не обязан, предоставить уточненную декларацию.

Законодательство не устанавливает ограничений на срок подачи уточненки. В случае обнаружения налогоплательщиком недоимки по налогу, даже если с момента подачи ошибочной декларации прошло более трех лет (срок проведения выездной проверки), он обязан предоставить уточненную декларацию.

Обратите внимание, что налогоплательщик обязан самостоятельно выявлять ошибки или несостоверные сведения в первичной декларации. Если налоговая инспекция обнаружит такие ошибки или несостоверные сведения в ходе проверки или сверки расчетов, то в результатах проверки будут зафиксированы суммы недоимки или переплаты по налогу.

Перед подачей уточненной налоговой декларации для переплаты налогов в бюджете рекомендуется внимательно оценить целесообразность этого действия. Необходимо учитывать, что если был переплачен налог из-за завышения доходов или недооценки расходов, налоговая инспекция имеет право провести выездную проверку за указанный период.

Кроме этого, для подтверждения факта переплаты налога вам потребуется представить в Федеральную налоговую службу необходимые документы, на основании которых была составлена уточненная декларация (договоры с партнерами, первичные и платежные документы, счета-фактуры). Если вы полностью уверены в своей правоте и сумма переплаты налога значительна, то рекомендуется подать уточненную декларацию.

Как оформить уточненную декларацию

Не существует специальной формы для подачи уточненной декларации, но необходимо учитывать, что исправленная информация должна быть представлена на бланке, который использовался в тот период, за который осуществляется налогообложение (согласно пункту 5 статьи 81 Налогового кодекса РФ). К примеру, если в 2025 году была обнаружена ошибка в декларации по упрощенной системе налогообложения за 2018 год, то уточненную декларацию следует подать с использованием формы, действовавшей в 2018 году.

В уточненной версии декларации не указывается различие между неверными и правильными значениями, а лишь представляются новые корректные показатели. Кроме того, титульный лист также будет отличаться, поскольку на нем необходимо указать другой номер корректировки. В первоначальной декларации в поле с номером корректировки записывается «0», в первом уточнении этого будет «1». Если в течение того же периода будет подано еще одно уточнение, то значение соответствующего поля будет «2» и так далее. Количество уточнений декларации не имеет законных ограничений.

Если вы представляете уточненную декларацию за период до 1 января 2014 года, когда еще использовались коды ОКАТО (на данный момент они были заменены кодами ОКТМО), то необходимо указывать именно эти коды. Однако, если в результате этой скорректированной декларации вы обязаны уплатить недоимку по налогу за период до 2014 года, то в платежном поручении следует указывать только код ОКТМО.

При предоставлении уточненной декларации в соответствии с Налоговым кодексом не требуется прикладывать какие-либо пояснительные документы. Однако рекомендуется предоставить дополнительную пояснительную записку вместе с ней. Основываясь на опыте, налоговая инспекция, вероятно, запросит объяснения при проверке исправленной декларации в ходе камерального контроля.

Важно при составлении пояснительной записки указать следующие сведения:

- Уточните, пожалуйста, какой налог вы будете декларировать и за какой конкретный временной период вы собираетесь подать декларацию.

- Какие неточные информации или недочеты присутствуют в исходном заявлении?

- Какие данные о первоначальных и исправленных значениях показателей присутствуют в соответствующих разделах уточненной декларации?

- если суммы расчета налоговой базы и исчисленного налога изменились,

- Если до представления уточненной декларации были произведены оплата недоимки и пени, следует предоставить оригиналы платежных документов, подтверждающих выполнение данных платежей.

Ответственность за подачу уточненной налоговой декларации

Разумеется, налогоплательщиков волнует возможность применения каких-либо санкций в отношении них за представление уточненной декларации. Возможно, стоит подождать, чтобы налоговый инспектор самостоятельно обнаружил эти ошибки и недостоверные данные (хотя он может и не обнаружить их). Или все-таки голову с плеч не отрубают? Не всегда.

Отсутствует правовая норма, которая устанавливает ответственность за подачу уточненной декларации. Однако, в зависимости от того, когда была представлена уточненная декларация и есть ли задолженность по налогу (если при уточнении сумма налога оказалась больше, чем в первоначальной декларации), возможны различные сценарии:

- В пределах отчетной кампании информация была исправлена в установленные сроки. Например, организация внесла коррективы в первичную декларацию по УСН за 2023 год, которую они подали 10 февраля 2025 года, тут же обнаружив ошибки или недостоверные данные. Если уточненную декларацию представить до 25 марта 2025 года, никаких негативных последствий не возникнет вообще. В таком случае первичная декларация будет считаться представленной в тот же день, что и уточненная.

- Сроки предоставления декларации истекли, однако у налогоплательщика все еще есть время для уплаты налога. Если налогоплательщик самостоятельно обнаружил ошибку и не узнал об этом через камеральную проверку первичной декларации или из уведомления о назначенной выездной проверке, ему не будут наложены санкции. Конечно же, важно успеть оплатить налог вовремя.

- Налоговая декларация и сроки ее оплаты истекли. Следует отметить, что для подачи исправленной декларации необходимо сначала оплатить сумму неуплаченного налога и пени в соответствии с пунктом 4 статьи 81 Налогового кодекса РФ. В этом случае мы избежим наложения штрафных санкций.

- Если получено уведомление от налоговой инспекции о недостоверных данных или ошибках, приводящих к недостаточной сумме уплаченного налога, то избежать штрафов за нарушения в расчете налога будет невозможно. Помимо уплаты недостающей суммы налога и пеней, налогоплательщику придется также заплатить штраф в размере 20% от суммы неуплаченного налога по статье 122 Налогового кодекса.

Месяц бухгалтерского обслуживания в подарок

Спасибо!

Мы успешно получили ваш запрос и вам обязательно ответим в течение рабочего дня.

Личный кабинет налоговой. Как подать откорректированную декларацию 3-НДФЛ в ФНС онлайн?

В настоящее время (ноябрь 2018 года) налоговая служба (ФНС) эксплуатирует два веб-ресурса:

- У старой версии есть расширенный функционал, который позволяет просматривать предыдущие поданные декларации.

- Появился новый вариант, в котором отсутствует некоторые возможности предыдущей версии.

Моя декларация была принята и проверена без проблем, однако при получении возврата по налогу на доходы физических лиц стало ясно, что бухгалтер предприятия ошибся в указании ОКТМО (в конце были добавлены лишние три цифры) и деньги были возвращены.

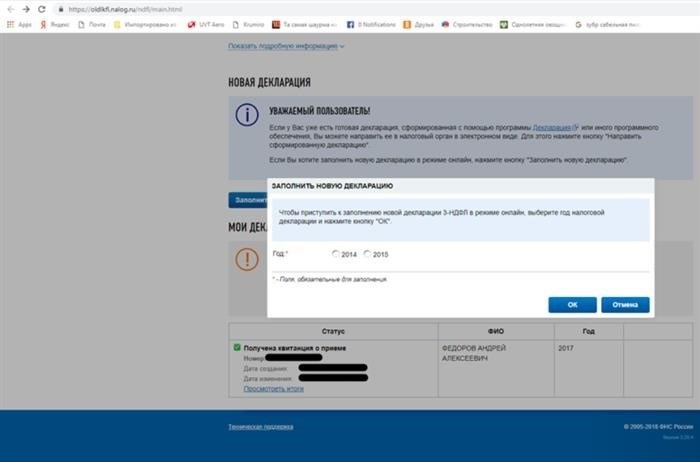

На платформе старого сайта невозможно внести изменения в декларацию по налогу на доходы физических лиц за 2017 год, поскольку данный период недоступен для редактирования.

В последней версии веб-портала отсутствует вывод о редактировании деклараций, здесь предусмотрена только возможность отправки. Работники налоговой службы рекомендуют предоставить уточненную версию декларации через их интернет-ресурс, однако сами сотрудники не располагают информацией о том, как точно осуществить данную процедуру.

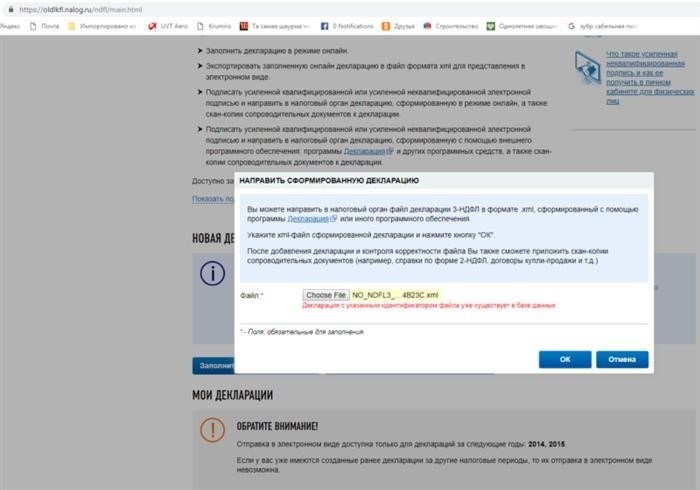

Если попытаться отправить файл, внесенный измененным способом, который будет описан далее, то будет получено сообщение об ошибке, указывающее на невозможность отправки документов за 2017 год.

После многочисленных переписок с коллегами из налоговой и без какого-либо результата (см. мой пост на Facebook), мне пришлось использовать такой необычный прием.

Применять на свой собственный страх и риск!

Корректировка XML файла декларации о доходах

- По ссылке https://oldlkfl.nalog.ru/lk/welcome.html мы попадаем в устаревшую версию личного кабинета.

- Переходим в раздел «Налог на доходы физических лиц и страховые взносы».

- Форма 3-НДФЛ: информационный документ для налоговой декларации

- Онлайн заполни и отправь декларацию.

- Выберите ранее отправленную неправильную декларацию в разделе «Мои заявления».

- Необходимо нажать на опцию «Экспортировать», чтобы сохранить декларацию в формате XML без электронной цифровой подписи.

- Тут же сохраняем документ в формате PDF.

- Поправляем неправильно указанные значения в любом текстовом редакторе, например, в Notepad для Windows. В данном случае исправляем ошибку в ОКТМО. К сожалению, нельзя исправить этот файл в программе «Декларация 2017» с сайта налоговой службы. Там используется другой (бинарный) формат файла и невозможно импортировать XML файл. Единственное, что можно сделать, это экспортировать файл.

- Производим изменение «НомКорр» с 0 на 1 для обозначения первого этапа корректировки. Значение «НомКорр» теперь равно «1».

- Заменяем значение ДатаДок с «30.11.2018» на новую дату, которая отражает внесенные изменения в документ.

- Посещаем ресурс https://www.guidgenerator.com/online-guid-generator.aspx и создаём уникальный идентификатор GUID, иначе возникает проблема при импорте документа, так как файл с таким именем уже существует в базе данных. Существует вероятность, что импорт пройдёт без необходимости внесения изменений. В новой версии сайта данный сценарий не проверялся, но в старой версии он определенно не работает.

- Изменяем блок последних цифр после символа нижнего подчеркивания в секции ИдФайл=»NO_NDFL3_XXXX_XXXX_XXXXXXXXXXXX_XXXXXXXX_2AA719ЗЗ-01E5-4K39-9D07-E2CE2C1358B0″ файла xml на GUID, полученный с помощью сервиса https://www.guidgenerator.com/online-guid-generator.aspx.

- Имея ИдФайл без кавычек, мы можем скопировать его и переименовать в xml, используя скопированное значение в качестве нового имени.

Корректировка PDF формы декларации 3-НДФЛ

Кроме того, важно занять время и подготовить отрегулированный PDF-файл вместе с готовым XML-файлом для быстрого импорта информации налоговым сотрудником. Это также будет полезно в случае необходимости посещения налоговой и подачи откорректированной декларации в печатном формате.

- Заходим на веб-страницу https://www.foxitsoftware.com/ru/downloads/

- Переходим в категорию «Бесплатные программы».

- Программу PDF Foxit Reader можно скачать и установить на компьютер. Хотя есть и другие программы для редактирования PDF, в этом примере будет рассмотрен именно Foxit Reader. Инструкция по использованию этого ПО уже была опубликована мной ранее.

- Находимся в процессе установки программного обеспечения.

- Мы открываем предварительно сохраненный файл в формате PDF с использованием программы Foxit Reader, которую мы установили ранее.

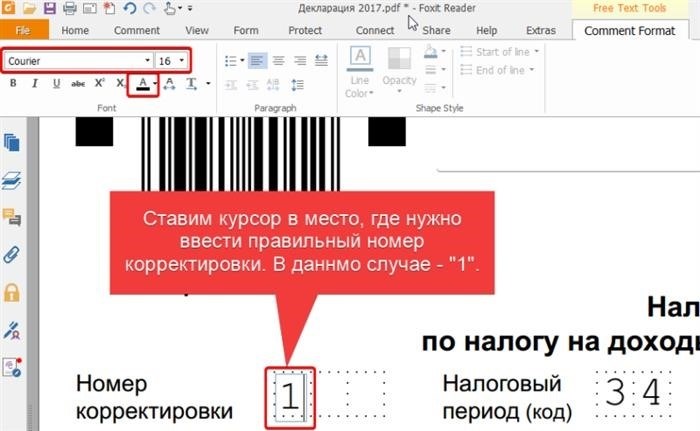

- Ищем в содержании участок, помеченный «Номер поправки», и заменяем число 0 на 1.

- Необходимо выполнить редактирование числа, подобно тому, как это делается в программе Word. Простого изменения цифры недостаточно, потребуется провести некоторые процедуры:

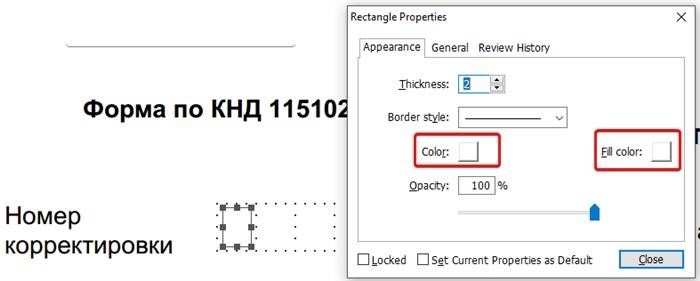

- Наложить на неправильную цифру квадрат со светлой рамкой и светлым заполнением.

- Добавить другую цифру в текст, используя шрифт Courier размером 16 точек.

- Чтобы закрасить неверную цифру переходим в меню «Комментарии» -> Прямоугольник.

- Переносясь в файл, где нужно внести изменения, создаем контур квадрата вокруг нулевой цифры, однако внутри будет использоваться пунктирная линия.

- Для того чтобы придать квадрату красную границу, необходимо выполнить следующие действия: кликнуть правой клавишей мыши по фигуре, после чего выбрать опцию «Свойства» в контекстном меню.

- Во вкладке «Опции» диалогового окна изменяем настройки полей «Цвет текста» и «Цвет фона» на белый, после чего нажимаем кнопку «Применить изменения». В итоге, цифра «0» будет отображаться на белом фоне.

- Переходим в меню «Комментарии» ->Для выбора средства для ввода текста предлагается «Текст».

- Наносим на область, где находится знак «0», текст шрифтом Courier размером 16 и цветом, соответствующим черному.

- Выполняем действие по сохранению файла.

- Производим аналогичную процедуру для внесения изменений в остальные неправильные участки этого документа.

- Сохраняем окончательную версию.

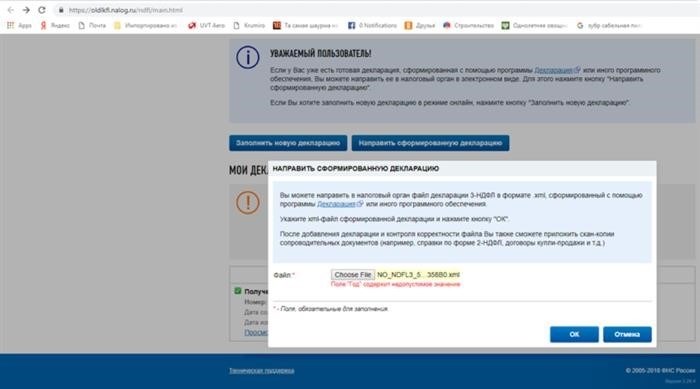

Отправка подготовленных документов

- Идем в новый личный кабинет в раздел «Жизненные ситуации» ->»Предоставить заявление о налоговой декларации по форме 3-НДФЛ».

- Нажимаем на опцию «Передача заполненной декларации через программу».

- Производим открытие исправленного XML файла.

- Указываем код доступа к электронной подписи.

- Мы передаем скорректированный XML-файл декларации, сопровождая его отредактированным PDF-файлом и сопроводительными комментариями. В моем случае комментарий называется «Исправление кода ОКТМО».

- Мы осуществляем проверку наличия появления уведомления о доставке в разделе переписки на веб-портале налоговой службы.

- В моем случае, всего через одну сутку, я обнаружил уведомления в моем личном кабинете, сообщающие об успешном принятии скорректированной декларации и запуске процесса камеральной проверки по данному документу. Не теряя времени, я сразу же отправил сообщение в личном кабинете, уведомляя о том, что камеральная проверка уже была пройдена, чтобы избежать возможности повторного проведения этой проверки по ошибке.

Результат

Лайфхак успешно сработал. Исправленное заявление было принято для рассмотрения. Теперь его можно использовать.

Как заполнить декларацию на вычет за лечение

Мы предоставили информацию о причинах, по которым можно получить налоговые вычеты. Теперь настало время узнать, как правильно заполнить налоговую декларацию, без посторонней помощи.

На первый взгляд может показаться, что все крайне трудно, однако это далеко не так. Больше всего времени занимает сбор необходимых документов. А вот сам процесс заполнения декларации занял всего 17 минут. О, эти мучительные 17 минут!

Как правильно заполнить налоговую декларацию через онлайн-сервис налоговой службы?

- Получить секретный код доступа к персональному аккаунту на платформе Федеральной налоговой службы.

- Бесплатно получить квалифицированную электронную подпись возможно через ФНС.

- Приготовить необходимую бумажную документацию.

- Выполните заполнение декларации, следуя подсказкам, предоставленным в вашем личном кабинете.

- Необходимо заполнить заявление на возврат налогов и приложить его к налоговой декларации.

- Ожидать проведения проверки в течение 90 дней. Если инспектор обнаружит любые несоответствия, необходимо представить исправленную декларацию.

Где заполнять декларацию

Для того чтобы воспользоваться налоговым вычетом, необходимо заявить государству о сумме налогов, которую вы должны уплатить, и выразить желание получить часть этих средств возвратом. Такое заявление принято называть налоговой декларацией.

Существует несколько вариантов заполнения декларации.

- Формуляр, который можно напечатать на бумаге или предъявить в ФНС, создают вручную или с помощью принтера.

- Получите специальное приложение из официального источника, доступное на веб-сайте Федеральной налоговой службы.

- На официальном веб-портале Федеральной налоговой службы расположен личный раздел пользователя.

Сложности возникают при заполнении декларации вручную, так как требуется разбираться, какие листы следует приложить, а какие — нет. Программа, доступная на сайте ФНС, функционирует только на операционной системе Windows. Основываясь на своем опыте, я считаю, что самым удобным вариантом является заполнение декларации 3-НДФЛ через личный кабинет на сайте ФНС.

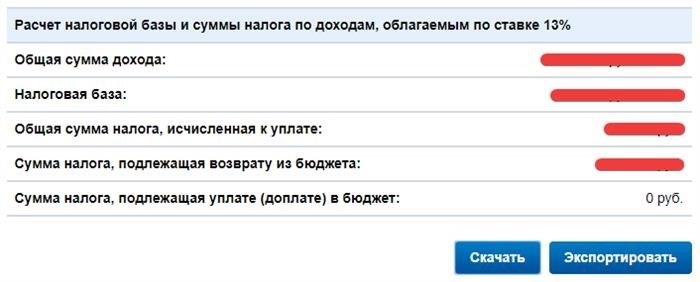

Можно оценить возврат средств?

Мне не дозволяется возратить большую сумму денег, превышающую сумму налогового платежа. Ограничение на максимальный возврат налогов составляет 120 тысяч рублей. В результате, мое возмещение не может превысить 15 600 ₽.

Данный компенсационный платеж предназначен для покрытия расходов на собственное обучение, медицинские процедуры, негосударственное пенсионное обеспечение и добровольное пенсионное страхование, а также на дополнительные страховые взносы для накопительной части трудовой пенсии. Стоит отметить, что исключение составляют дорогостоящие медицинские услуги, по которым размер вычета не имеет ограничений.

В списке предоставляемых услуг имеется разделение на стандартные (указаны в справке об оплате медицинских услуг под кодом «01») и высокотарифные (указаны в справке под кодом «02»).

Согласно информации из моей декларации, я получила 247 326,16 ₽, а также уплатила налоговую сумму в размере 31 152 ₽. В прошлом году я затратила 29 915 ₽ на стоматологическое лечение, и мне было достаточно одной справки для подтверждения этой информации.

Вы можете рассчитать свою компенсацию, умножив 29 915 ₽ на 13%, что составит 3889 ₽.

Сделать электронную подпись

Для заполнения и отправки декларации требуется применение профессиональной электронной подписи. Это можно сделать путем установки специальной программы на компьютер или генерации подписи на сервере налоговой службы. Лично я выбрала второй вариант. Однако, стоит учесть, что формирование подписи занимает некоторое время и может быть доступно только на следующий день. Поэтому, вам потребуется проявить терпение.

Местонахождение декларации для вычетов в новом личном кабинете вызывает затруднения. Она в непросто обнаружимом разделе под названием «Сценарии повседневной жизни».

Как загрузить уточненную декларацию 3-НДФЛ в личный кабинет налогоплательщика на сайте ФНС

Скачайте уточненную версию декларации по налогу на доходы физических лиц (3-НДФЛ) с помощью личного кабинета налогоплательщика на официальном сайте налоговой службы, используя наши подробные указания.

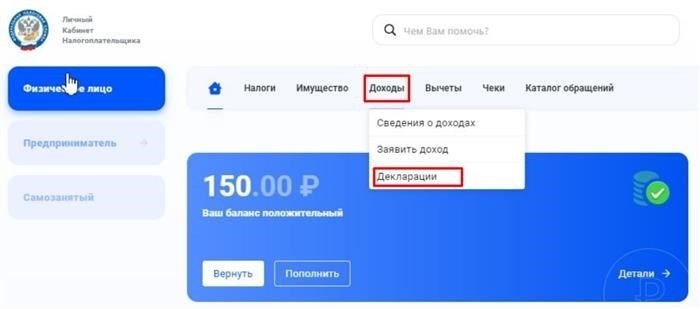

Зайдите в свой личный профиль налогоплательщика на официальном сайте nalog.gov.ru и перейдите в раздел «Доходы». Затем выберите вкладку «Декларации».

Возможно, оказывается вам необходимо будет нажать на кнопку «Подать декларацию» в правом верхнем углу. После этого выберите опцию «Подать декларацию 3-НДФЛ» и затем загрузите уже готовую декларацию.

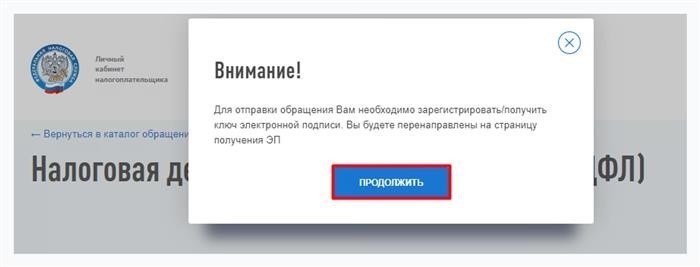

Если в вашем личном кабинете отсутствует зарегистрированный ключ электронной подписи для налогоплательщика, то вам будет показано следующее предостережение.

6. Нажмите на кнопку «Продолжить» и получите уникальный ключ электронной подписи на официальном сайте ФНС. (Ознакомьтесь с инструкцией). 7. Продолжите процесс загрузки декларации. Для этого войдите снова на страницу «Доходы», выберите вкладку «Декларации» и нажмите на кнопку «Подать декларацию» — «Подать декларацию 3-НДФЛ» — «Загрузить готовую декларацию».

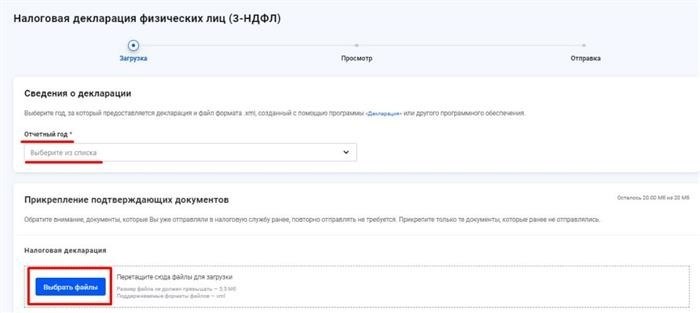

Пожалуйста, выберите нужный год и нажмите на кнопку «Прикрепить файлы» для предоставления декларации.

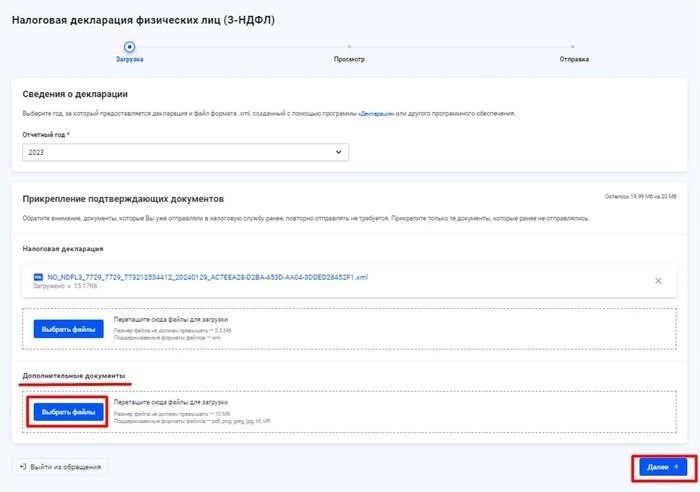

На веб-сайт следует добавить файл с наименованием «NO_NDFL3_» из директории «FNS», приобретенной у сервиса НДФЛ Гуру.

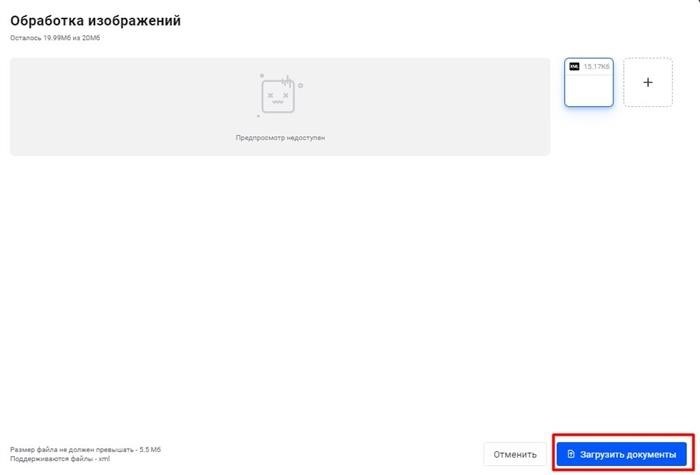

Если вы обнаружите такое уведомление при начале загрузки, нажмите на кнопку «Загрузить файлы».

После нажатия кнопки, вы будете перенаправлены на страницу, где сможете ознакомиться с сформированной декларацией.

Пожалуйста, загрузите дополнительные документы в соответствующем разделе.

- Отчет брокера на русском языке, содержащий информацию о всех проведенных операциях в течение года, предоставлен в формате PDF.

- Используя сервис «НДФЛ Гуру», были подготовлены расчеты налогооблагаемой базы и пояснительная записка.

- При наличии заявленных дополнительных доходов или налоговых вычетов, необходимо загрузить соответствующую документацию в личный кабинет налогоплательщика. Требуемые документы указываются в зависимости от конкретной ситуации.

Информацию о том, как подготовить дополнительные документы, можно найти на данном ресурсе.

10. Пожалуйста, введите секретный код для доступа к сертификату электронной подписи и нажмите кнопку «Отправить».