Если у вас появился доход, о котором вы не заявили в течение года, то вам необходимо предоставить отчет налоговой службе до 30 апреля следующего года.

Если вы взяли свою собственность в аренду, были удачливы в лотерее или заработали немного денег, предоставляя услуги перевозчика, вам необходимо заполнить декларацию 3-НДФЛ, в которой указаны ваши доходы. Кроме того, декларацию следует подать, если вы желаете получить налоговый вычет.

В обеих ситуациях более удобно воспользоваться интернет-платформой на официальной странице ФНС. Мы рассказываем, как готовиться к представлению декларации и заполнять ее электронно.

На сайте налоговой вы можете заполнить и подать декларацию по 3-НДФЛ. Вам необходимо получить доступ к своему личному кабинету для этого. Существует три варианта, как это можно сделать.

Аутентификация выполняется при помощи Госуслуг. Вход в личный кабинет осуществляется с использованием логина и пароля, предоставленных на портале Госуслуг. Доступ к услуге предоставляется только пользователям с верифицированной учетной записью.

Для осуществления регистрации требуется воспользоваться электронной подписью. Получить квалифицированную электронную подпись можно в аккредитованном удостоверяющем центре. Заявку на создание такой подписи можно подать онлайн, однако для получения ключа электронной подписи необходимо явиться лично. Стоимость электронной подписи для физических лиц составляет от 1500 ₽.

Получение регистрационной карты возможно в налоговом учреждении, где выдают специальный листок с уникальными данными для доступа к сайту. Важно отметить, что обратиться за картой можно не только в ближайшем налоговом отделении, но и в любом другом. При посещении учреждения необходимо иметь при себе паспорт, либо оригинал, либо копию ИНН.

Для того чтобы заполнить и подать декларацию 3-НДФЛ на портале налоговой службы, вам потребуется использовать электронную подпись. Для этой цели вы можете воспользоваться неквалифицированной электронной подписью, которую можно получить совершенно бесплатно. Чтобы получить ее, перейдите на официальный сайт налоговой службы nalog.ru, затем войдите в свой профиль и с помощью стрелки вправо прокрутите страницу до вкладки «Получить ЭП». В процессе получения электронной подписи вы сможете выбрать место для ее хранения, установить пароль и после этого отправить запрос на получение.

Органы налоговой службы советуют сохранить электронную подпись в облачном хранилище ФНС, однако, если у вас есть сомнения в отношении безопасности этого портала, вы можете загрузить ЭП на свой компьютер. В течение суток ваша подпись будет готова. Если в следующий раз вы нажмете на вкладку «Получить ЭП», вы увидите уведомление о том, что «Сертификат успешно получен».

Если у вас имеется квалифицированная электронная подпись, рекомендуется использовать ее. Для регистрации имеющейся квалифицированной подписи необходимо подключить носитель электронной подписи к компьютеру и выбрать соответствующую функцию в профиле. Специальный сервис автоматически найдет сертификат ключа электронной подписи, проверит его и зарегистрирует на портале.

На официальном сайте nalog.ru в личном кабинете, необходимо найти и кликнуть на значок, который обозначает «Жизненные ситуации». Далее, следует выбрать опцию «Подать декларацию З-НДФЛ» и после этого перейти к заполнению декларации онлайн.

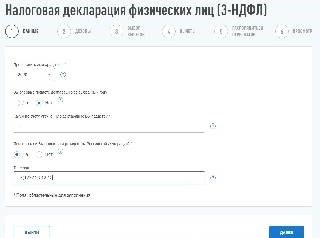

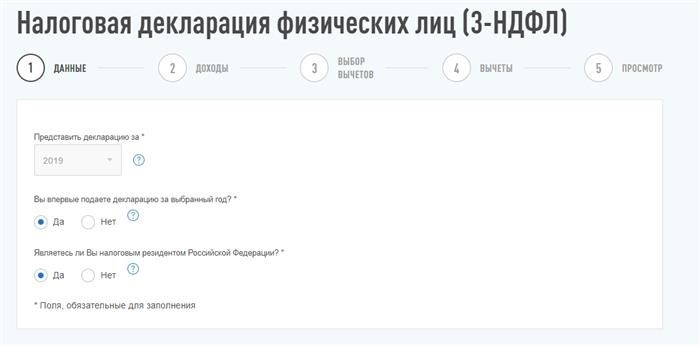

На платформе для предоставления декларации в Интернете имеется пять разделов. Вам необходимо заполнить каждый раздел по порядку и нажать кнопку «Далее». Если требуется исправить информацию в предыдущем разделе, нажмите кнопку «Назад». Для просмотра подсказок к каждой строке, щелкните на значок вопроса.

Первый этап — заполнение раздела «Информация». В этом разделе необходимо указать год, для которого вы предоставляете декларацию, а также свое налоговое резидентство. В качестве резидента считаются граждане, которые пребывают на территории Российской Федерации не менее 183 дней в течение календарного года.

Правило действует: каждый год требуется подача только одной 3-НДФЛ, принимается во внимание только окончательная версия. Вопрос «Вы впервые подаете декларацию за выбранный год?» предназначен для тех, кто уже отправил декларацию ранее, но желает внести изменения или добавить что-то. Чтобы заполнить уточненную декларацию 3-НДФЛ, выберите «Нет» и укажите порядковый номер: 1 — для первой уточненной декларации, 2 — для второй и так далее.

Второй этап — заполнение раздела «Доходы». В данном разделе указываются только доходы. Если вы продали квартиру и потратили деньги на покупку новой в текущем году, ваш доход будет равен нулю. Зарплата будет указана работодателем и автоматически отобразится в разделе. Чтобы указать другие источники доходов, нажмите кнопку «Добавить источник». В выскакивающем поле «Источник №2» выберите тип и вид дохода из списка.

Вы получили доход от продажи квартиры. Выберите графу «Физическое лицо или иной источник» —> В поле «ФИО/Наименование» напишите имя покупателя —>Выберите подходящий код из списка: 1510, который относится к процессу реализации имущества недвижимого характера, такого как квартиры, комнаты, дома, садовые домики и земельные участки.

После определения источника дохода, необходимо указать его сумму и заполнить остальные информационные поля. Если речь идет о доходе от продажи квартиры, возможно также потребуется запросить налоговый вычет.

Инструкция: как заполнить и подать уточненную декларацию 3-НДФЛ

Никто не может быть полностью защищен от возможности совершения ошибок. Если вы случайно обнаружили неточности в информации о доходах, переданных в налоговую инспекцию, важно принять необходимые меры для избежания негативных последствий со стороны налоговых органов. Чтобы исправить ситуацию, следует заполнить и подать уточненную декларацию 3-НДФЛ. В этой статье мы расскажем вам о процедуре ее заполнения и подачи.

Кто и почему готовит корректирующую 3-НДФЛ

Пункт 81 Налогового кодекса РФ устанавливает ситуации, при наличии которых необходимо представить дополнительную декларацию по налогу на доходы физических лиц формы 3-НДФЛ.

— Необходимо вносить изменения в информацию в следующих ситуациях:

- обнаружение недостаточной отраженности или неполного отражения информации;

- Обнаружение дефектов, что приводит к недопустимому снижению суммы налога, подлежащей уплате.

- Выявление недостоверных данных, которые не приведут к снижению налоговых платежей, является основной задачей при обнаружении фактов указания недостоверной информации.

Если обнаруженная ошибка приводит к уменьшению суммы налога, подлежащего уплате, то налогоплательщик обязан внести корректировку в налоговую декларацию. В случае, когда уменьшение налога не возникает, исправление ошибок становится правом налогоплательщика, а не его обязанностью.

Какой бланк использовать при подаче корректирующих данных

В Налоговом кодексе Российской Федерации не определено, за какой период возможно предоставление уточненной декларации, однако каждый налогоплательщик обязан представить исправленные данные, если была допущена ошибка, в результате которой возникла недоимка по налогу на доходы физических лиц, даже если прошло 3 года или больше с момента подачи первоначального отчета. В общем случае, при подаче уточненного декларации по налогу на доходы физических лиц необходимо использовать ту же форму, которая была использована при предоставлении первоначального отчета.

Если в 2022 году были обнаружены искаженные данные за 2020 год, то для уточнения информации необходимо заполнить уточненную декларацию по форме 3-НДФЛ, которая была использована при составлении отчета за 2020 год.

Каждый год ФНС России утверждает форму 3-НДФЛ путем публикации соответствующих приказов. Например, приказом от 15.10.2021 № ЕД-7-11/903@ ФНС России утверждена новая форма подачи декларации по 3-НДФЛ за 2021 год, а приказом от 28.08.2020 № ЕД-7-11/615@ — за 2020 год и так далее.

Команда специалистов из КонсультантПлюс рассмотрела процесс проведения камеральной проверки декларации по налогу на доходы физических лиц (3-НДФЛ). Мы предлагаем вам бесплатные инструкции по использованию данного метода.

Как сделать уточненную декларацию 3-НДФЛ

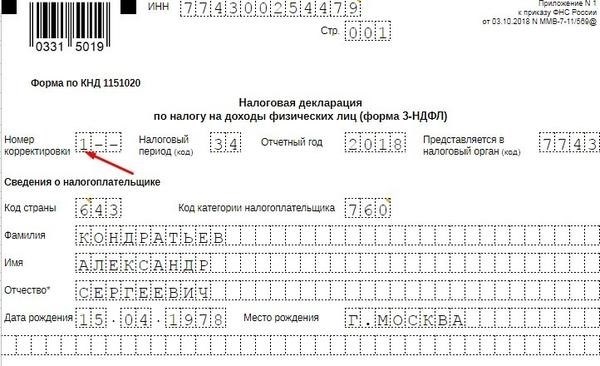

Как и первоначальный отчет, повторные отчеты могут быть заполнены вручную или с помощью компьютера через личный кабинет налогоплательщика на веб-сайте ФНС России. Форма документа, порядок его заполнения и требуемые данные для уточненной декларации определяются приказами ФНС России и аналогичны первоначальным налоговым отчетам. Однако основным отличием является то, что для повторных документов обязательно заполняется поле «Номер корректировки» на титульном листе. Номер корректировки присваивается последовательно, где первоначальному документу присваивается номер 00, а для уточненных форм номера могут быть 01, 02, 03 и так далее.

Если первоначальная 3-НДФЛ за 2025 год не была принята, невозможно заполнить номер корректировки по уточняющей форме. Значит, уточненная декларация за 2025 год может быть подана только после принятия первоначальной декларации.

Исправленные данные и соответствующие документы, подтверждающие изменения, вносятся в исправленную версию. Если необходимо, прилагается заявление о возврате налога. Чтобы избежать дополнительных вопросов со стороны инспекторов, рекомендуется дополнить отчет пояснительной запиской, объясняющей причину уточнения налоговых сумм. Повторно предоставлять документы, которые были переданы в налоговую инспекцию России с первичной декларацией, не требуется, за исключением случаев, когда налогоплательщик обязан предоставить оригиналы с последующим возвратом.

Порядок и сроки подачи уточняющей 3-НДФЛ

Для подачи уточненной декларации 3-НДФЛ следует придерживаться того же порядка, что и для первоначальной подачи.

- Вы можете предоставить документы в письменном виде, отправив их непосредственно в налоговую инспекцию, через многофункциональный центр или почтовым отправлением с детальным описанием содержимого.

- Вы можете получить доступ к информации в цифровом формате, используя Единый портал госуслуг или личный кабинет налогоплательщика.

Для удобства при подаче налоговой декларации 3-НДФЛ, мы рекомендуем подготовить две копии документа. Первая копия будет оставаться в налоговой инспекции, а вторая, с отметкой о принятии, будет у налогоплательщика. Это можно сделать путем сдачи документа непосредственно в ИФНС или через МФЦ.

Информация, которую необходимо уточнить, предоставляется налогоплательщиком через личный кабинет в следующем порядке:

Процедура первая. Входим в индивидуальный аккаунт на веб-портале ФНС для налогоплательщиков, открываем вкладку «Доходы и вычеты», подраздел «Декларации» и совершаем выбор оптимального способа передачи информации: либо загружаем предварительно заполненную форму, либо заполняем ее в режиме онлайн.

Этап 2. Определимся с годом, за который мы хотим получить дополнительные сведения. Отметим, что это не первый раз, когда мы предоставляем данные, поэтому введем номер декларации и продолжим, нажав на кнопку «Далее». Если нужно, можно также указать контактный телефон, однако это необязательное поле.

Третий этап. Производим заполнение декларации 3-НДФЛ. Схема заполнения дополнительной формы идентична заполнению основного документа.

После того, как мы предоставим все необходимые данные, мы можем дополнить их подтверждающей документацией и нажать на кнопку «Подтвердить и отправить».

В отношении сроков представления уточненной декларации не существует законодательных ограничений. Необходимо помнить, что если данные в первичной декларации были искажены с целью занижения суммы налога, то при предоставлении корректирующих документов после 30 апреля следующего года после получения соответствующего дохода возможно привлечение к налоговой ответственности.

Что будет, если не скорректировать сведения

не рассчитаны неправильно или несвоевременно поданы корректирующие декларации. Однако, не стоит забывать о том, что такие действия могут привести к увеличению налоговой нагрузки и другим неприятным последствиям. Конечно, каждая ситуация индивидуальна, и решение о подаче корректирующей декларации следует принимать основываясь на конкретных обстоятельствах. Всегда лучше быть внимательным и аккуратным при заполнении налоговых документов, чтобы избежать неприятных ситуаций и сохранить свою репутацию как ответственного налогоплательщика.

- Изменение информации не привело к уменьшению общей суммы налога, подлежащей уплате.

- до 30 апреля следующего года после отчетного проведено дополнительное выяснение.

- Налогоплательщик обнаружил ошибку самостоятельно и предоставил уточнение после 30 апреля, но до истечения срока уплаты налога.

Если налогоплательщик после истечения срока уплаты налога предоставит точные данные и докажет, что не знал о выявленных налоговым органом ошибках, то он может быть освобожден от налоговых санкций. Также, если налогоплательщик своевременно выплатит сумму доначисленного налога и пени самостоятельно, или если в уточненной декларации будут исправлены ошибки, которые не были обнаружены налоговыми органами, то также возможно освобождение от налоговых санкций.

Если вы не предоставите корректирующие данные во всех остальных ситуациях, вы можете быть привлечены к ответственности в соответствии с пунктом 1 статьи 122 Налогового кодекса РФ, что приведет к наложению штрафа в размере 20% от суммы неуплаченного налога, а также в соответствии с пунктом 1 статьи 129.1 Налогового кодекса РФ, где штраф составит 5000 рублей.

- Как правильно оформить и передать отчет по форме 3-НДФЛ

- Мы осуществляем проверку статуса декларации по 3-НДФЛ с помощью Госуслуг.

- Понесение ответственности за непредоставление декларации 3-НДФЛ.

Как подавать уточненную декларацию, чтобы избежать штрафов

Производится обновленная версия декларации, которую предоставляет предприятие вместо предыдущей, содержащей ошибку. Обычно налоговая служба обнаруживает недочеты во время камеральной проверки, но иногда сами предприниматели могут обнаружить их, например, после перепроверки бухгалтером.

Если налоговая организация обнаружит ошибку, то уведомление о необходимости подать исправленную декларацию будет отображено в мобильном приложении налоговой. А в случае запуска бизнеса, процесс необходимо инициировать самостоятельно.

Какие ошибки обязательно исправлять

Возможно наличие трех основных ошибок, поскольку обнаружение их может привести к необходимости незамедлительного предоставления уточненной декларации, иначе имеется вероятность оштрафования.

Имеется возможность сократить сумму уплаты налогов посредством неправомерного уменьшения в декларации. Такое возможно, когда ставки или правила расчета налога изменяются, а предприниматель не ознакомлен или забывает внести соответствующие изменения в декларацию. Возьмем, к примеру, ситуацию, где комиссия, полученная от продажи на маркетплейсе, не учтена в общих доходах. При занижении суммы налогов ФНС имеет право назначить штраф в размере 20% от неуплаченной суммы за случайную ошибку и 40% за умышленное занижение.

В случае неверных реквизитов фирмы или ошибок в коде отчетного периода, возникает вероятность, что налоговая служба не примет данную декларацию и заставит заплатить штраф, будто бы вы вообще не предоставляли данный документ.

Оформление декларации выполнено в устаревшем формате, что также приводит к наложению штрафа. На веб-сайте ФНС доступна актуальная версия формы, которую можно загрузить. Если вы подаете декларацию через онлайн-платформу Тинькофф, автоматически открывается самая последняя версия формы.

Необязательно вносить изменения в декларацию при остальных ошибках, таких как опечатки или неправильное указание названия компании.

Ситуация с переплатой налога является особой. Несмотря на то, что это ошибка, налоговая служба в данном случае не требует подачи дополнительной декларации, однако вы можете сделать это по желанию, чтобы вернуть переплаченные средства. Возможно, инспекция запросит соответствующие документы, подтверждающие переплату, такие как договоры, акты, накладные, платежные поручения, авансовые отчеты, акты сверок с контрагентами. Рекомендуется подготовить эти документы заранее. Возврат переплаты возможен в любое время, однако только за последние три года. Существует вероятность вернуть средства и за более давнюю переплату, но это будет возможно только через судебное разбирательство. Предпринимателю придется доказать, что в момент перевода средств в бюджет, он не был осведомлен о наличии переплаты.

Сроки подачи уточненной декларации

Отсрочка для подачи исправленной декларации варьируется в зависимости от того, кто обнаружил ошибку — предприятие само или налоговая служба.

В процессе аудита налоговая служба обнаружила ошибку в поданной декларации. Федеральная налоговая служба (ФНС) отправила уведомление, которое можно найти в личном кабинете налоговой или получить в письменном виде. В случае обнаружения ошибки, компания обязана внести корректировки в декларацию и представить исправленный документ в течение пяти рабочих дней. В противном случае, возможно наложение штрафа, который будет взиматься не только за недооценку налоговой базы, но также и за непредоставление информации в ФНС, в размере 5000 рублей. Если налоговая служба обнаружит неточности и в исправленной декларации, компании придется внести исправления в течение того же срока, что и в первый раз, т.е. в течение пяти рабочих дней. За ошибки и задержку в предоставлении исправленной декларации компания также может быть подвержена штрафам, которые могут быть такими же, как и в случае с первоначальной декларацией.

Ошибку уловило предприятие. Безразлично, когда организация отыскала недочеты: во время проверки документов или после истечения срока подачи годового отчета. Важно, чтобы недостающая сумма и штраф были перечислены на единый налоговый счет, ЕНС, как можно скорее, а затем уточненная декларация была представлена в налоговую инспекцию. Это возможно сделать в любое время, существенно лишь наличие достаточного количества средств на оплату недоимки и штрафа в день подачи на ЕНС. Если при этом еще удастся доказать случайность ошибки, существует вероятность избежать наложения штрафа.

Для расчёта суммы пени можно воспользоваться специальным инструментом под названием Калькулятор Бизнес-секретов. Чтобы начать использовать калькулятор, нужно перейти по соответствующей ссылке.

Как правильно заполнить уточненную декларацию

Придется заново заполнить декларацию, полностью заполнив все поля. Необходимо исправить ошибки в данных, оставив все остальное без изменений.

Следует оформлять уточненную декларацию таким же образом, как и первичную. Если была обнаружена ошибка в декларации за 2021 год, то необходимо заполнить документ по тому образцу, который был актуальным на тот момент. Единственным отличием будет указание номера исправленной версии на титульном листе. Например, если вы подаете первую уточненную декларацию за 2023 год, то следует указать номер «1», а если вторую — то «2».

внедряет новую составляющую в свою декларацию — пункт обозначения изменений, внесенных в нее, с использованием СБИС.

Для более быстрого разбирательства с налоговой службой, возможно приложить сопроводительное письмо к декларации, где подробно будет изложена причина ошибки.

В случае отправки письма, есть возможность указать все обнаруженные ошибки и добавить комментарии по ним: указать период, в котором возникли неправильные расчеты налогов, а также описать способы исправления этих недочетов. Если уже произведено дополнительное погашение неоплаченного налога и штрафов, приложите к письму сканы платежных подтверждений.

Вопросы оформления пояснительной записки или сопроводительного письма не имеют строгих рамок и допускают свободный стиль. Отсылка на источник: Бизнес-секреты.

Кроме анонса, бизнес представляет уведомление о рассчитанных суммах налогов, однако его не требуется изменять.

Способы отправки уточненной декларации

Поправленную версию представляют с помощью тех же методов, что и изначальную:

С помощью онлайн-сервиса Тинькофф можно вести бухгалтерию. Система учитывает все платежи и автоматически создает декларацию. Владельцу бизнеса остается только подписать документ с использованием электронной подписи. Благодаря автоматизации сокращается вероятность ошибок, связанных с вмешательством человека.

Подготовьте проект документа, используя онлайн-сервис Тинькофф для ведения бухгалтерии.

Мы предоставим вам профессиональное консультирование налоговой и окажем помощь в оперативном пересмотре ваших документов.

Уточненная декларация 3-НДФЛ: как заполнить и подать

Эксперт по бухгалтерии с опытом работы свыше десяти лет. Профессионал в области оптимизации налоговых показателей и привлечения выгоды от их активного применения, а также анализа возможных налоговых рисков. Рекомендует использование услуг аутсорсинга бухгалтерии и управления персоналом предоставляемых Главбух Ассистентом.

Если вы заметили ошибку в расчете 3-НДФЛ, вам необходимо внести корректировки и предоставить обновленную налоговую декларацию. В данной статье мы рассмотрим, в каких ситуациях требуется представить уточненную декларацию о возврате подоходного налога, и предоставим пошаговую инструкцию о том, как правильно заполнить и подать документы.

Кто сдает декларацию 3-НДФЛ

Обычно подоходный налог, который предназначен для бюджета, начисляется и перечисляется налоговыми агентами, которыми являются работодатели. Ежемесячно они уплачивают налог на доходы физических лиц за своих сотрудников. Однако существуют ситуации, когда человек сам должен представить декларацию 3-НДФЛ в налоговый орган по месту прописки и оплатить подоходный налог.

Намечаем перечень источников дохода, с которых требуется осуществлять самостоятельную уплату налогов.

Доходы, полученные физическим или юридическим лицом по договору труда или гражданско-правовому договору от лица, не являющегося налоговым агентом, требуют особого внимания. Один из примеров — это ситуация, когда владелец имущества, например, квартиры или комнаты, сдает его в аренду другому гражданину, который также не является индивидуальным предпринимателем или иностранной компанией без подразделений в России. Поскольку ни физическое лицо, ни иностранная компания не выступают в роли налогового агента, гражданин, получивший доход, обязан самостоятельно подать налоговую декларацию и уплатить соответствующий налог.

Получение заработка за границей может быть связано с различными источниками: это могут быть проценты, получаемые в банках за хранение денежных средств, доходы, полученные от продажи недвижимости за пределами России, или дивиденды, выплачиваемые иностранными компаниями, не имеющими филиалов в России.

Если за год вы удачно выиграли в лотерее или азартных играх и ваш выигрыш превысил 4 000 рублей, вам необходимо расчетно уплатить НДФЛ с суммы, которая превышает эту границу.

Если физическое лицо дарит вам подарок в виде недвижимого имущества (дома, квартиры, земельного участка), транспортных средств, акций, долей или паев, вы должны подать декларацию и заплатить налог на этот подарок, если даритель не является индивидуальным предпринимателем или членом вашей семьи.

Получение дохода от наследства или передачи прав. К примеру, вы теперь являетесь наследником творческого наследия автора литературных произведений, произведений искусства или научных открытий.

- Пример оформления налоговой декларации по форме 3-НДФЛ за период 2018 года.

- Пример оформления нулевой декларации по 3-НДФЛ для индивидуального предпринимателя

- Начиная с мая 2025 года, вступят в силу новые правовые нормы, затрагивающие сферу предпринимательства.

- Как избежать включения в чёрный список работодателей в следующем 2025 году?

- В 2025 году организации ООО и ИП столкнутся с новым перечнем рисковых действий.

- Как обеспечить безопасность при переводе денежных средств от организаций и индивидуальных предпринимателей физическим лицам?

- В 2025 году будут предприняты новые меры для поддержки бизнеса.

Как заполнить подать уточненную декларацию 3-НДФЛ: пошаговая инструкция

Когда вы представляли отчет, вы заметили, что в декларации содержатся неточные данные или ошибки, которые могут повлиять на величину налога на доходы. В таком случае необходимо подать корректировочную декларацию по налогу на доходы физических лиц (3-НДФЛ). Далее мы расскажем, как это можно сделать.

Шаг 1. Рассмотрите, как найденная ошибка воздействует на налоговую ситуацию. Существуют два возможных варианта. Первый вариант состоит в том, что если ошибка не приводит к недооценке налога, то нет необходимости подавать уточненную декларацию и вносить изменения в отчет по 3-НДФЛ (пункт 2 параграфа 1 статьи 81 Налогового кодекса Российской Федерации). Второй вариант состоит в том, что если обнаруженная неточность приводит к уменьшению налога, необходимо обязательно подать корректирующую декларацию по 3-НДФЛ (пункт 1 параграфа 1 статьи 81 Налогового кодекса Российской Федерации).

В марте 2019 года А. В. Волков подал декларацию 3-НДФЛ за прошлый год, в которой он отразил свой имущественный вычет, полученный при покупке жилья. Однако спустя месяц ему пришло в голову, что он забыл указать доход, полученный в рамках гражданско-правового договора. Из-за этой ошибки сумма имущественного вычета будет снижена, а сумма налога – увеличена. Следовательно, А. В. Волков обязан предоставить исправленную декларацию по 3-НДФЛ.

Продолжение. Внесите необходимые данные в обновленную налоговую декларацию по налогу на доходы физических лиц (3-НДФЛ). Соблюдайте основные инструкции и требования:

- Во время заполнения декларации, пожалуйста, используйте печатные буквы. Не оставляйте пустые ячейки — вместо текста в них ставьте прочерк. Сумма должна быть округлена до целого числа: если она составляет менее 50 копеек, округлите в меньшую сторону, а если больше 50 копеек, округлите в большую сторону.

- Чтобы устранить неточности, вам следует использовать уточнение в форме декларации, которая будет действовать в период возникновения ошибки. Например, если вы обнаружили ошибку в декларации за 2017 год, то подайте уточненную декларацию, которая будет действовать именно в 2017 году.

- Если эта первоначальная декларация, то в поле «Номер изменения» на титульном листе следует указать число 1. Если это вторичная декларация, то необходимо указать число 2. Затем следует указать следующий порядковый номер.

- Чтобы составить уточненную декларацию по НДФЛ, требуется указать все изменения, связанные с пересчетом налога. Необходимо предоставить правильные данные, а не разницу между исходными и скорректированными показателями. Такой порядок действий определен в пункте 1 статьи 81 Налогового кодекса.

- Для заполнения подробной декларации о доходах физическими лицами есть два варианта: вручную или с помощью электронных средств. Для этой цели можно воспользоваться предложенными вариантами: персональным кабинетом налогоплательщика или специальной программой «Декларация» на официальном сайте ФНС России.

- Прикрепите к декларации соответствующие документы, которые подтверждают основание для подачи уточненной версии. Такой подход существенно сократит время проведения аудита и поможет избежать излишних вопросов со стороны налогового инспектора.

Пример оформления титульного листа уточненной декларации по налогу на доходы физических лиц (3-НДФЛ)

Произвести отправку уточненной декларации 3-НДФЛ в налоговую инспекцию можно с помощью различных методов:

- Предоставление необходимой документации возможно путем подачи лично в ФНС в соответствии с зарегистрированным местом проживания или посредством передачи через уполномоченного представителя.

- отправить через почту России с указанием содержимого отправления;

- Вы можете отправить запросы в электронном виде, например, через личный кабинет на официальном сайте ФНС или через портал Госуслуги.

Если вы предоставляете дополнительные документы на бумажном носителе, пожалуйста, напечатайте две копии. Одну из них оставьте у налогового инспектора, а на второй инспектор поставит отметку о принятии и вернет вам.

Отсутствие определенного срока для представления уточненной декларации в законодательстве позволяет отправить исправление 3-НДФЛ в любое удобное время после обнаружения ошибки. В случае, если сотрудник налоговой инспекции случайно потеряет вашу уточненную декларацию, вы всегда сможете предоставить доказательства ее подачи.

Этап 4. Внесите налог в государственный бюджет. Если были обнаружены недочеты, приводящие к недооценке доходного налога, следует перечислить разницу между предыдущей суммой и доплатой. В случае невыполнения этого требования, налоговая служба направит вам требование об уплате налога, пени и штрафов. Впоследствии, налоговый орган может обратиться в суд с иском о взыскании задолженности с вашего банковского счета или зарплатной карты, а также наложить арест на вашу личную собственность. Чтобы избежать претензий со стороны налоговых органов и не участвовать в судебных разбирательствах, вы можете поручить расчет налога специалистам.

Какие ошибки совершают при заполнении декларации 3-НДФЛ

Если при подаче уточненки для уплаты налога в бюджет был неверно указан ОКТМО, необходимо указать код ОКТМО по месту жительства. В случае, если вы хотите вернуть деньги из бюджета, вам необходимо вписать код ОКТМО по месту нахождения работодателя. Код ОКТМО, который необходимо вписать, можно найти в справке 2-НДФЛ.

Если вы подаёте декларацию 3-НДФЛ от аренды квартиры, то важно обратить внимание, что она должна быть подана в соответствующую налоговую инспекцию по месту регистрации, а не по месту нахождения недвижимости.

Если вы впервые представляете декларацию 3-НДФЛ, то в поле «Корректировка» необходимо указать цифру 0. В случае подачи первой корректировки, следует вписать цифру 1, для второй — цифру 2 и так далее.

Для получения налогового вычета необходимо предоставить подтверждающие документы. Прилагайте копии документов, которые подтверждают ваше право на получение вычетов. Если вы передаете документы через свой личный кабинет налогоплательщика, отсканируйте их и приложите электронные копии к декларации.