Здравствуйте! Прошу помочь мне в составлении и отправке официального запроса в налоговую службу от нашей организации, касающегося разъяснения применения определенной нормы Налогового кодекса.

Наш ответ

Для получения информации, заявитель должен обратиться в инспекцию ФНС России, где он зарегистрирован, с письменным запросом. В регламенте ФНС России, который регулирует предоставление государственной услуги по бесплатному информированию, указана рекомендуемая форма письменного запроса, которая представлена в Приложении N 6.

Люди и компании имеют право обратиться к налоговым органам, если им это необходимо.

а) налоговые органы принимают в письменной форме документы через почтовую связь или факсимильную связь, отправленные по указанному адресу.

б) получить в электронном виде (без цифровой подписи) из официального веб-сайта Федеральной налоговой службы через онлайн-сервис «Обратиться в ФНС России»;

в) в виде электронного документа (без использования электронной подписи) с официального интернет-портала Федеральной налоговой службы (посредством онлайн-сервиса «Личный кабинет налогоплательщика — физического лица»);

г) путем создания электронного документа, который будет содержать усиленную квалифицированную электронную подпись, согласно требованиям ТКС.

д) путем отправки электронного документа посредством официальной федеральной информационной системы «Единый портал государственных и муниципальных услуг (функций)» в интернете, доступной по адресу www.gosuslugi.ru.

е) лично, устно, обратиться непосредственно в налоговую инспекцию или связаться по телефону справочной службы налоговых органов

г) в соответствии с установленной процедурой для индивидуального обслуживания граждан.

Статья 11.2 НК РФ, посвященная налоговому законодательству Российской Федерации.

Пункты 77, 89, 90, 111 Административного регламента Федеральной налоговой службы касательно предоставления государственной услуги информирования налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и соответствующих нормативных актах, процедуре исчисления и оплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их сотрудников, а также о приеме налоговых деклараций (расчетов) были утверждены Приказом Министерства финансов РФ от 02.07.2012 N 99н (действует с 9 декабря 2012 года). Статья 4 Федерального закона N 59-ФЗ от 02.05.2006 «О порядке рассмотрения обращений граждан Российской Федерации» регулирует процедуру рассмотрения обращений граждан Российской Федерации.

Указанным документом, приказом ФНС России от 17 февраля 2014 года, утвержден раздел 12 Регламента Федеральной налоговой службы под обозначением Н ММВ-7-7/53@.

Правительство Российской Федерации приняло постановление от 16 августа 2012 года под номером 840, в котором определены правила для подачи и рассмотрения жалоб на решения и действия (а также бездействие) высших органов исполнительной власти и их должностных лиц, федеральных государственных служащих, а также должностных лиц государственных внебюджетных фондов Российской Федерации и государственной корпорации по атомной энергии «Росатом» и их должностных лиц.

На налоговых органах лежит обязанность предоставлять бесплатные консультации по налоговым вопросам для организаций, индивидуальных предпринимателей и физических лиц. Однако это право распространяется только на ситуации, когда заданный вопрос непосредственно связан с деятельностью налогоплательщика. Налоговые специалисты не обязаны давать разъяснения на нереальном примере, созданном для моделирования.

Наказание Федеральной налоговой службой России от 27 декабря 2017 года под номером АС-3-9/8743@

Если налогоплательщик не является участником конкретной ситуации, по которой требуются разъяснения, то ему гарантированно не будет дан ответ на его вопрос. Налоговые органы могут отказать в ответе по существу, если вопрос налогоплательщика касается будущих правоотношений, действий и объектов, которые только теоретически могут возникнуть.

Как правильно составить письменный запрос в налоговую

20 мая 2011 года наступила ситуация, когда бухгалтерам было непонятно, как правильно понять новую поправку в законе или разъяснительные письма от Минфина или ФНС. Им необходима дополнительная информация. Государственный налоговый инспектор Анна Дынкина предлагает рассказать, как правильно составить письменный запрос в налоговую.

Готовим почву

- Для получения ответа на свой вопрос, стоит изучить уже имеющиеся информационные ресурсы, такие как Налоговый кодекс и стенды, размещенные в налоговых инспекциях, а также ознакомиться с действующим Регламентом ФНС (далее – Регламент). Стоит отметить, что эти источники информации могут быть достаточными для получения нужной информации. Кроме того, нормативные документы содержат сведения о правах и обязанностях каждой стороны, и знание этих сведений позволит плательщику урегулировать возможные конфликтные ситуации и добиться своего в рамках своих полномочий.

- Необходимо четко сформулировать содержание вашего обращения, так как от этого будет зависеть, кому оно будет направлено. Важно помнить, что в соответствии с Регламентом налоговые органы имеют право только информировать, поэтому если вам требуются разъяснения, следует написать запрос уже в Минфин.

- Прежде чем обратиться в инспекцию, следует определиться с формой запроса – будет ли это письменный или устный запрос. В случае принятия решения об устном обращении, рекомендуется составить его кратко и по существу. Для этого можно заранее записать основные моменты обращения в качестве «шпаргалки».

Из уст в уста

Личную консультацию налогоплательщик может получить в своей налоговой инспекции, обратившись туда непосредственно или позвонив в информационную службу инспекции. Напоминаем, что представителям налогоплательщиков необходимо иметь правильно оформленную доверенность, а самим налогоплательщикам, обратившимся лично, – документ, подтверждающий их личность. Если у налогового инспектора нет оснований для отказа, он должен сразу же сформулировать ответ на запрос налогоплательщика. Пунктом 27 Регламента определен временной интервал в 15 минут (или в 30 минут, если требуется предварительная подготовка), за исключением периода за пять рабочих дней до даты сдачи налоговых деклараций, когда регламентом предусмотрено 2 часа на подготовку устного ответа.

Анализ доступных источников информации, включая Налоговый кодекс, информационные стенды в налоговых органах и Регламент ФНС, может помочь налогоплательщику найти ответ на его вопрос.

Если для ответа на устное обращение, связанное с вопросами, возникающими в определенной ситуации, требуется представление нормативного обоснования либо если предоставленная информация по телефону является недостаточной, то в соответствии с пунктами 33 и 34 Регламента, инспектор обязан предложить налогоплательщику направить свое обращение в письменной форме.

Пишите письма

Наиболее предпочтительным способом для представления письменного обращения налогоплательщиков является его личное вручение в канцелярию налогового органа. Однако, в случае невозможности личного присутствия, налогоплательщик может отправить письменное обращение по почте или в электронном виде в соответствии с пунктом 37 Регламента. Для удобства налогоплательщиков предлагается использовать рекомендованный образец формы письменного обращения, который содержится в Приложении 4 к Регламенту.

Письменная просьба обязана содержать следующую необходимую информацию (п. 40 Правил):

- У физического лица необходимо указать в своих документах следующую информацию: полное ФИО (фамилию, имя и отчество), собственноручную подпись и адрес места проживания для почтовой связи.

- Для осуществления необходимых процедур требуется предоставить следующую информацию организации: полное юридическое название, ИНН, почтовый адрес, полные ФИО руководителя или уполномоченного представителя организации, а также его подпись. В случае, если обращение представлено на бумажном носителе, не являющемся бланком компании, необходимо предоставить изображение печати организации.

Если у инспекции налогоплательщика отсутствует хотя бы один из указанных реквизитов в письменном обращении, которое было представлено лично, и если есть достаточные основания для отказа в бесплатном информировании в соответствии с пунктом 42 Регламента, то такое обращение должно быть возвращено налогоплательщику.

Согласно Регламенту, у нас есть месяц на подготовку письменного ответа по пункту 39 после регистрации обращения.

Для того, чтобы сделать обращение в инспекцию, рекомендуется оформить его в двух экземплярах. Если вы лично представляете обращение, на втором экземпляре должностное лицо налогового органа должно поставить отметку о принятии обращения и прилагаемых документов, указав свою фамилию, инициалы и должность, а также дату его приема. Письма, отправляемые почтой, следует оформлять заказным письмом с уведомлением и описью вложения. День отправки будет считаться датой представления письменного обращения. Если вы отправляете письмо через каналы связи, необходимо получить подтверждение о том, что письмо отправлено от специализированного оператора, а также подтверждение о приеме от налогового органа.

Жонглируем ответами

Многие организации, исходя из пункта 1 статьи 111 Налогового кодекса РФ, часто обращаются с запросами в налоговые органы, надеясь на избежание ответственности. Они руководствуются тем, что одной из причин, освобождающих налогоплательщика от вины за совершение налогового правонарушения, является получение письменных разъяснений от уполномоченных ведомств. Однако возникает вопрос, поскольку налоговые органы могут давать разъяснения только относительно заполнения деклараций, а все другие услуги считаются информационными: освобождаются ли от ответственности разъяснения налогового органа, касающиеся не только порядка заполнения декларации?

Были приняты решения, в которых суд отверг применение подпункта 3 пункта 1 статьи 111 НК РФ, заметив, что налогоплательщик не может ориентироваться на разъяснения, полученные от налоговых органов, если они не имеют отношения к процедуре заполнения налоговой отчетности.

Вопреки положению, изложенному в пункте 7 статьи 3 Налогового кодекса РФ, согласно которому все неопределенности, противоречия и непонятности законодательства о налогах и сборах толкуются в пользу налогоплательщика, в реальности данное положение используется крайне редко, поскольку письма органов власти, включая Министерство финансов, имеют только информационно-разъяснительный характер и не являются нормативно-правовыми актами, то есть не обязательны для исполнения.

В отношении информационно-просветительской деятельности налоговых органов, не связанной с процессом заполнения налоговых деклараций, имеются контрастные взгляды как среди судей, так и среди представителей Министерства финансов.

Некоторые решения суда отмечают, что ответы налоговой службы на конкретные запросы налогоплательщика, а также сообщения инспекции о необходимости применения специального налогообложения, являются разъяснениями, которые освобождают налогоплательщика от вины в совершении нарушения налогового законодательства (см. Постановления ФАС Дальневосточного округа от 20 марта 2008 г. № Ф03-А37/08-2/685 по делу № А37-1575/2007-15, ФАС Северо-Кавказского округа от 28 июля 2009 г. по делу № А53-5840/2008-С5-47).

Одновременно с этим, были случаи, когда суд отклонил применение подпункта 3 пункта 1 статьи 111 Налогового кодекса РФ, объяснив, что налогоплательщик не может опираться на разъяснения, предоставленные налоговыми органами, если они не относятся к процедуре заполнения налоговой отчетности (см. например, Решение Арбитражного суда Северо-Западного округа от 1 сентября 2008 года по делу № А44-86/2008).

По мнению Министерства финансов, согласно пункту 8 статьи 75 НК, в случае, если налогоплательщик получает письменные разъяснения от финансового, налогового или другого уполномоченного органа государственной власти о порядке исчисления, уплаты налога или по другим вопросам применения законодательства, то на сумму недоимки, возникшей в результате таких разъяснений, не начисляются пени. Важно отметить, что эти положения применимы только в том случае, если письменные разъяснения основаны на полной и достоверной информации, представленной налогоплательщиком, и являются официальным документом, относящимся к соответствующим налоговым периодам. Однако, если письменные разъяснения основаны на неполной или недостоверной информации, то эти положения не применяются. Важно также учесть, что разъяснения должны быть предоставлены непосредственно налогоплательщику или неопределенному кругу лиц.

Из сказанного вытекает, что крайне важно иметь письменное объяснение, которое должно относиться к тому времени, когда возникла недоимка. Если письмо адресовано определенной организации или предпринимателю, то у налогоплательщика должно быть оригинальное письмо с исходящим номером и датой. Если письмо адресовано неопределенному кругу лиц, то согласно разъяснениям Минфина от 7 августа 2007 года № 03-02-07/2-138, необходимо иметь письмо, опубликованное на официальном сайте ведомства или в СМИ. Разъяснения, опубликованные чиновниками в форме, отличной от письма и без указания даты и номера (интервью, статья, комментарий, консультация), не освобождают от ответственности.

В данном материале визуализацию представляют изображения, полученные с платформы freepik.com.

Как написать обращение в налоговую за разъяснением

Любой налогоплательщик имеет право обратиться в налоговую службу с целью получения разъяснений по вопросам применения налогового законодательства. Налоговые органы обязаны предоставить письменный или устный ответ на обращение заявителя, однако у них также есть право отказать в предоставлении ответа.

В каких случаях писать в ФНС

Орган Федеральной налоговой службы (ФНС) принял Административный регламент о бесплатном информировании налогоплательщиков о налоговом и сборном законодательстве (Регламент). Этот Регламент был утвержден приказом ФНС № ММВ-7-19/343@ от 08.07.2019 года. В нем определены сроки и процедуры, которые налоговые органы должны соблюдать при предоставлении данной услуги.

Обновления законодательства, связанные с налогами и сборами, происходят периодически, что приводит к возникновению ситуаций, когда новые нормы трудно интерпретировать и отсутствует ясное понимание того, как действовать. В таких случаях налогоплательщики имеют право обратиться с письменным запросом в налоговый орган для получения разъяснений относительно применяемого законодательства в области налогов и сборов.

Статья 21 Налогового кодекса Российской Федерации устанавливает ряд прав, принадлежащих налогоплательщикам, включая бесплатное предоставление информации о действующих налогах и сборах (пункт 1 параграфа 1). Налоговые агенты также имеют аналогичные права, основываясь на пункте 2 статьи 24 Налогового кодекса Российской Федерации. Права налогоплательщиков не ограничиваются только письменными объяснениями от ИФНС, так как пункт 2 параграфа 1 статьи 21 гласит, что они имеют право получать информацию от Министерства финансов по вопросам применения действующего законодательства о налогах и сборах.

Какие вопросы необходимо задать в налоговую инспекцию?

- Информация, относящаяся к применяемым налогам и сборам, процедуре их расчета, правам и обязанностям налогоплательщика и налогового учреждения, образцам деклараций.

- Необходимо получить информацию о текущем состоянии расчетов, данных, которые не являются конфиденциальными в налоговом смысле, выписки из ЕГРН или ЕГРЮЛ, а также справки о наличии открытых расчетных счетов.

- Призыв о взыскании излишней суммы или о реимбурсе налогов, проведении сопоставления, уточнении оплаты и так далее.

Если ваш запрос не входит в сферу компетенции ИФНС, то он будет перенаправлен в другой орган, такой как Минфин, и вам будет сообщено об этом. В такой ситуации рекомендуется обратиться непосредственно в Минфин, чтобы не тратить время на ожидание ответа.

Государственные органы, отвечающие за разъяснение налогового законодательства, должны предоставлять письменные разъяснения налогоплательщикам в соответствии с решением Конституционного суда РФ номер 34-П от 28.11.2017 года. Даже при поступлении отраслевых или специфических запросов, налогоплательщикам не разрешается обращаться в другие органы государственной власти для получения разъяснений. Исключение составляет Министерство финансов, которое может запросить информацию о конкретной специфике деятельности налогоплательщика в рамках межведомственного взаимодействия и предоставить соответствующие разъяснения по запросу.

В соответствии с пунктом 3 пункта 1 статьи 111 Налогового кодекса Российской Федерации, указывается, что вина налогоплательщика в совершении налогового правонарушения исключается, если он получает письменные разъяснения от уполномоченных государственных органов по вопросам применения законодательства. Согласно пункту 8 статьи 75 НК РФ, на основании тех же оснований пени на сумму недоимки не начисляются налогоплательщику.

Согласно письменным разъяснениям Минфина или ИФНС, если вы совершили нарушение, вам не будут начислены пеня и штраф. Об этом сказано в письме Минфина от 28 августа 2018 года под номером 03-03-06/3/61124.

Сотрудники КонсультантПлюс провели анализ и определили, касательно каких тематик можно обратиться в Федеральную налоговую службу. Вы можете воспользоваться данными рекомендациями безвозмездно.

Как оформить обращение в ФНС

Согласно пунктам 2 и 3 правил, заявление следует представить:

- лица, которые подлежат уплате налогов, сборов и страховых взносов

- данное лицо занимается налоговой деятельностью

- лица, имеющие документальное подтверждение своих полномочий.

Для получения дополнительной информации и разъяснений, вам стоит обратиться в Инспекцию Федеральной налоговой службы.

Инструкции по выполнению данной процедуры представлены в виде стендов, размещенных в офисах проверок, на официальном сайте ФНС, а также доступны в Многофункциональных центрах. Подробные сведения о последовательности необходимых действий можно получить по телефонам горячей линии и других источниках информации.

В пункте 13 Регламента содержится информация о временных рамках, в течение которых будет предоставляться услуга.

- В случае устного обращения, она будет предоставлена в тот же день, когда было сделано обращение.

- При получении регистрационного письма, независимо от его формата (бумажного или электронного), требуется ответить на него в течение 30 дней, считая с даты регистрации письма.

Руководитель ИФНС имеет возможность увеличить срок принятия решения, однако не может превысить это ограничение в 30 дней с момента получения заявления (в соответствии с пунктом 13 Регламента).

Причины, по которым отказывается в приеме документов, которые требуются для предоставления услуги бесплатного информирования:

- подпись;

- Фамилия, имя, отчество;

- Для предоставления ответа необходимо указать адрес электронной почты.

- полное юридическое название компании или индивидуального предпринимателя;

- ИНН;

- для доставки ответа, опционально можно указать почтовый адрес либо адрес электронной почты, на которые заявитель желает получить ответ.

- В случае, если обращение осуществляется на бумаге, необходимо указать подпись директора или индивидуального предпринимателя.

- если заявка направлена через систему технического контроля и сопровождения, требуется проставить подпись, усиленную квалифицированной электронной цифровой подписью.

- У заявителя отсутствуют необходимые полномочия.

- Прошу переформулировать текст, необходимо сделать его уникальным, используя русский язык.

- Невозможно понять, что именно требуется выяснить.

Таким образом, при составлении письменного обращения необходимо учесть следующие моменты:

- Организациям необходимо предоставить следующую информацию: полное наименование, индивидуальный номер налогоплательщика, почтовый адрес, должность, фамилию, имя и отчество руководителя или представителя по доверенности, а также приложить печать организации.

- Для индивидуального предпринимателя требуется указать следующие данные: полное наименование организации, индивидуальный номер налогоплательщика, адрес для корреспонденции, фамилию, имя и отчество предпринимателя, а также подпись.

- Для частного лица необходимо указать следующие данные: полное имя и отчество, личная подпись и почтовый адрес.

В пункте 21 Регламента указаны основания отказа в предоставлении информации. Например, вам не будут отвечать на запросы о подтверждении правильности применения налогового и сборного законодательства, запросы на проведение экспертизы договоров или учредительных документов, а также на вопросы, на которые уже дважды или более раз предоставлены ответы плательщику и т.д.

Нет необходимости выплачивать государственную пошлину за предоставляемую услугу. При оральном обращении заявителю гарантируется получение необходимой информации в течение максимум 15 минут, согласно пункту 42 Регламента.

В предыдущей версии Регламента была утверждена определенная форма, по которой плательщики отправляли свои запросы в ИФНС. Однако в текущей версии подобный образец больше не предусмотрен. Теперь вы можете составить запрос в свободной форме или воспользоваться образцом из предыдущей версии Регламента. Главное, не забывайте о наличии обязательных реквизитов. Их отсутствие становится основанием для отказа ИФНС в предоставлении необходимой информации.

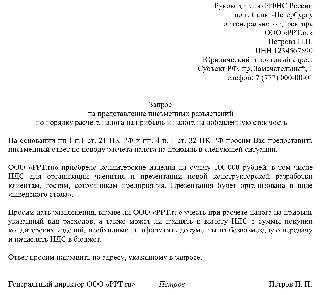

Вот пример того, как можно составить письмо с разъяснениями и направить его в налоговую инспекцию:

В дополнение к запросам о пояснениях применения действующих законов, есть возможность проверить потенциального партнера с помощью бесплатной информации от ИФНС.

Главе Федеральной налоговой службы России

Местоположение, где зарегистрированы юридические и почтовые данные:

Государство Российская Федерация, проспект Замечательный, номер 1

Номер телефона: +7 (777) 000-00-01

о предоставлении информации о надежности контрагента в налоговых вопросах

При принятии решения о выборе контрагента важно обладать достаточной осмотрительностью. Поэтому мы просим предоставить следующую информацию о возможном поставщике — компании «ООО Компания», ИНН 2500250025.

- Является ли организация зарегистрированной в налоговой инспекции?

- Осуществляет ли своевременную подачу налоговой отчетности и оплату налоговых взносов.

Прошу высылать ответ по указанному в запросе адресу.

Пётр Петрович Петров занимает пост главного исполнительного директора в компании ООО «Презентация и Промо Технологии».

Как и куда отправлять запрос

Запрос в письменной форме является основанием для начала работы налоговых органов.

Направить можно в налоговый орган, где заявитель указывает свое место учета. Варианты отправки включают личное присутствие заявителя, отправку почтой, электронную почту без использования электронной цифровой подписи на сайте ФНС России, а также отправку в электронном виде с использованием телекоммуникационной системы.

Вы получите уведомление с ответом на ваш запрос.

- Если вы укажете электронную почту как способ получения, мы отправим вам информацию.

- в соответствии с Трудовым кодексом Российской Федерации;

- На бумаге поступил запрос с указанием почтового адреса.

Вам в помощь образцы, бланки для скачивания

Опыт показывает, что налоговые органы с радостью поддерживают контакт с налогоплательщиками в случае потребности в помощи. Необязательно сразу отправлять запросы в налоговую инспекцию, стоит попробовать сначала позвонить. Предоставление консультаций по телефону входит в обязанности налоговых органов в рамках бесплатной информационной поддержки. Если инспектор не может сразу ответить на ваш вопрос, он попросит ваш номер телефона и обязательно перезвонит, чтобы дать комментарии по сложной ситуации.