Brobank раскрывает секреты государственной регистрации новых компаний и индивидуальных предпринимателей. При регистрации каждому юридическому лицу присваиваются уникальные коды и номера, которые становятся официальными реквизитами. Что означают эти реквизиты и как их разобраться – важная информация, которую предоставляет Brobank.

Я получил высшее образование по специальности «Журналистика» в Университете Лобачевского. В течение более 4 лет я работал с клиентами в банках НБД Банк и Волга-Кредит. У меня также есть опыт работы в газете и телевидении Нижнего Новгорода. Я специализируюсь на анализе банковских продуктов и услуг. Моя профессиональная осведомленность и навыки в журналистике позволяют мне быть успешным копирайтером в финансовой среде. Связаться со мной можно по адресу nikitin@brobank.ru. Я готов поделиться своим опытом и знаниями.

ИНН и ОГРН – история вопроса

Вначале налоговые органы использовали только ИНН для регистрации юридических лиц. Однако с увеличением числа создаваемых организаций, появилась необходимость в дополнительной форме регистрации. Таким образом, был разработан ОГРН — главный государственный регистрационный номер.

Одна и та же налоговая служба выдает два важных документа — ОРГН и ИНН. Они необходимы для регистрации юридических лиц и индивидуальных предпринимателей. Несмотря на то, что их цели различны, оба документа имеют схожую природу, так как они выдаются налоговой службой. Важное отличие между ними заключается в наличии уникального номера, который содержится в каждом из этих документов и может быть расшифрован.

Информация о реквизитах компании, таких как ИНН и ОГРН, доступна всем в реестре юридических лиц. Все желающие имеют возможность обратиться в налоговую службу и запросить сведения о нужной им организации или индивидуальном предпринимателе, которые зарегистрированы в данной налоговой службе.

Проверить или подтвердить ИНН и ОГРН можно на официальном веб-сайте Федеральной налоговой службы России, либо путем проверки контрольной цифры, включенной в эти коды. Используя известный ИНН или ОГРН организации, можно легко узнать другие реквизиты, а также наименование и дату основания юридического лица.

Что такое ИНН и как это работает

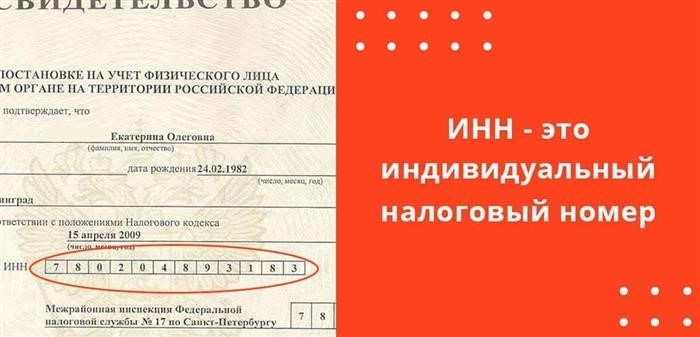

Каждый житель России хорошо знаком с аббревиатурой ИНН — это уникальный идентификационный номер налогоплательщика. Аналогично, каждая организация, включая ООО, получает свой индивидуальный налоговый номер, по которому она обязана платить налоги. Кроме того, в этом номере также содержится КПП (код причины постановки). С 1999 года, налоговый номер ИНН также присваивается физическим лицам, так как они также обязаны платить налоги, как и юридические лица.

- Код налогового подразделения, присвоенный человеку или компании в ИНН, можно определить по первым четырем цифрам. Такое присвоение ИНН осуществляется в соответствии с единым справочником.

- Пятое до девятого числа (ООО) и десятое (ИП и физические лица) представляют собой порядковый номер, который указывает на запись о данном налогоплательщике.

- Конечная цифра (для юридических лиц) и две последние цифры (для индивидуальных предпринимателей и граждан) — это контрольное число, которое Федеральная налоговая служба определяет по специальному алгоритму.

Необходимо отметить, что количество цифр в номерах отличается для физических и юридических лиц. Для индивидуальных предпринимателей и обществ с ограниченной ответственностью выдается номер, состоящий из десяти цифр, в то время как для граждан номер состоит из двенадцати цифр.

ОГРН – что это и как его расшифровать

Это сокращение означает главный регистрационный государственный идентификационный номер. Оно выдается компаниям и частным предпринимателям.

С момента создания базы Единого государственного реестра юридических лиц (ЕГРЮЛ) в 2002 году, ООО и ИП получают уникальный номер, который фиксируется в этом реестре. ОГРН состоит из 13 цифр, а для индивидуальных предпринимателей – 15 цифр (ОРГНИП). Этот номер является уникальным для каждой организации и может быть использован для получения информации о юридических лицах в открытом для просмотра реестре. С начала 2019 года ОГРН не выдается в виде физического свидетельства, вместо этого выдается лист записи, который заменяет свидетельство и хранится в ЕГРЮЛ.

- Первичное число варьируется в зависимости от индекса записи. Чаще всего можно обнаружить цифры 1 или 5.

- Цифры, следующие после первой, указывают на дату (год) основания юридического лица и его регистрации в качестве Общероссийского государственного реестра юридических лиц.

- Номер субъекта России можно определить по четвертой и пятой цифрам.

- Код районной налоговой службы, где организация зарегистрирована и получила ОГРН, отображается в шестой и седьмой цифрах.

- От восьмой до двенадцатой цифры представляют собой информацию, занесенную в ЕГРЮЛ в течение года.

- Однацатая цифра — это число проверки, которое нужно соответствовать специфическому уравнению. Нужно разделить число, состоящее из двенадцати предыдущих цифр, на 11. Затем записать остаток от деления. Если остаток оказался равным 10, проверочной цифрой будет 0.

В контексте существующего законодательства, особое значение имеет главный регистрационный номер (ОГРН), как ключевая характеристика для любого юридического субъекта. Он обладает уникальностью и включает в себя все существенные сведения о конкретной организации.

Для каждого жителя, физического лица и организации очень важно сохранять оригиналы документов, поскольку их восстановление занимает значительное количество времени. В случае потери свидетельства о налоговом идентификационном номере необходимо уплатить государственную пошлину в размере 200 рублей. После этого необходимо предоставить налоговой службе квитанцию об уплате и заявление на получение нового свидетельства о налоговом идентификационном номере. Новое свидетельство будет изготовлено в течение 7 дней, при этом будет сохранен его номер. Копия свидетельства о государственной регистрации юридического лица будет выдана после подачи заявления на имя начальника местного отделения налоговой службы.

Какие документы есть у самозанятого

После прохождения государственной регистрации, индивидуальные предприниматели и юридические лица подтверждают свой статус с помощью специального пакета документов, выданных ФНС. Эти документы используются для проверки партнеров и заключения гражданско-правовых соглашений.

Требуется ли аналогичный документ самозанятому для индивидуального предпринимателя или общества с ограниченной ответственностью? Исследуем, какие документы необходимы самозанятому и где их можно получить.

Какой документ получает самозанятый при регистрации

Справка КНД 1122035 — документ, который подтверждает факт самозанятости. В этой справке содержатся следующие сведения:

- ФИО фрилансера;

- так называемый индивидуальный номер налогоплательщика (ИНН);

- информация о документе, подтверждающем наличие индивидуальности (паспорт);

- момент включения (исключения) в реестр налогоплательщиков, ответственных за уплату «Налога на доходы физических лиц».

- Налоговая служба, к которой человек, выполняющий деятельность на основе самозанятости, связан по месту жительства.

Где можно получить официальный документ, подтверждающий статус самозанятого?

Автоматическое предоставление справки после процедуры регистрации не осуществляется, однако есть возможность получить ее онлайн в приложении «Мой налог» или в личном кабинете самозанятого. Сам документ будет создан в электронном виде и подтвержден электронной подписью Федеральной налоговой службы.

Данное информационное описание будет полезно в следующих случаях:

- соглашение с индивидуальным предпринимателем либо обществом с ограниченной ответственностью

- вовлечение в процедуры государственных закупок в соответствии с требованиями законодательства или нормативно-правового акта номер 223-ФЗ или 44-ФЗ;

- Получение кредита в финансовом учреждении.

Как получить информацию в программе «Мои налоги»?

- Откройте приложение «Мой налог» и перейдите во вкладку «Дополнительно».

- Отыщите раздел «Руководства», кликните на «Руководство о технике использования».

- Укажите нужный вам год, в котором была оформлена самозанятость. Подождите, пока документ будет сформирован, и нажмите кнопку «Отправить», чтобы сохранить его или сразу отправить клиенту справку в формате PDF.

Чтобы получить справку в личном кабинете плательщика налога на доходы физических лиц, необходимо выполнить следующую последовательность действий.

- Пожалуйста, войдите в свою учетную запись, указав свои учетные данные (логин и пароль), и перейдите во вкладку «Настройки».

- Зайдите в раздел «Поддержка». Выберите опцию «Запросить помощь с регистрацией», укажите год и кликните на кнопку «Создать».

- Получите предоставленный файл в PDF и отправьте его партнеру.

Документация, полученная из мобильного приложения и личного кабинета, удостоверяется электронной подписью налоговой службы. В силу этого они считаются достоверными, и поэтому банки, компании и физические предприниматели обязаны принимать такие документы.

Если вы не можете получить справку из-за технической неисправности, попробуйте повторить запрос через несколько часов. Если проблема сохраняется, обратитесь за помощью в службу поддержки «Мой налог». Квалифицированные специалисты окажут вам поддержку в устранении проблемы и помогут получить требуемый документ.

Есть ли у самозанятого ОГРНИП

Основным идентификатором государственной регистрации для юридических лиц или индивидуальных предпринимателей является ОГРН. С помощью этого уникального номера можно получить информацию о адресе компании, дате ее регистрации, имени учредителя и индивидуальном номере налогоплательщика, а также о его участии в судебных процессах. Самозанятые же, будучи обычными физическими лицами, не имеют регистрационного номера ОГРН.

Однако имеется особое исключение: самозанятый лицо может основать индивидуальное предпринимательство. И в этом случае, в соответствии с законом, сначала его вносят в реестр предпринимателей (ЕГРИП), а затем присваивают ОГРНИП.

Таким образом, самозанятые индивидуальные предприниматели (ИП) или индивидуальные предприниматели на упрощенной системе налогообложения (ИП на НПД) обязаны иметь ОГРН.

Какие документы должен предоставить самозанятый юрлицу или ИП

Для оформления соглашения с индивидуальным предпринимателем или обществом с ограниченной ответственностью потребуются:

- документ, который подтверждает включение в реестр налогоплательщиков по налогу на доходы от профессиональной деятельности.

- изображение печати и подписи на странице с отметкой о регистрации, а также обновленная информация о главной странице документа, содержащая персональные данные владельца и срок действия.

- сертификат регистрации физического лица в налоговой службе с приписанным индивидуальным номером налогоплательщика (ИНН)

- Перед совершением платежа возможно потребуется предоставить счет.

Мы предоставили информацию о том, как правильно составить соглашение гражданско-правового характера с фрилансером. Рекомендуем внимательно изучить материал, чтобы избежать возможности переквалификации договора как трудового и избежать обязанности уплатить налог на доходы физических лиц, страховые взносы, а также избежать штрафов и пеней.

При осуществлении перевода оплаты ИП или организацией, необходимо не забыть передать следующую информацию:

- действие по предоставлению услуг, осуществлению работ и поставке собственной продукции

- Вы можете получить квитанцию из приложения «Мой налог» в виде бумажного документа или в электронном формате.

При оплате наличными необходимо мгновенно передать чек клиенту. В случае перевода средств на банковский счет документ должен быть отправлен до 9-го числа следующего месяца (согласно статье 14). Нарушение срока предоставления чека будет наказываться штрафом в размере 20% от суммы дохода. Повторное нарушение в течение 6 месяцев будет влечь штраф в размере 100% от вознаграждения.

Если Вам необходимо отыскать и пригласить на работу фрилансера, то это место для Вас.

, не стесняйтесь спрашивать в комментариях ниже статьи. В случае необходимости, я постараюсь дать ответ как можно быстрее.

Для общения и взаимодействия с нами, просьба обращаться в сообщество Вконтакте или подписываться на наш Телеграм-канал.

Будем рады, если вы выразите своё мнение, оцените или поделитесь данным материалом в социальных сетях — так больше людей смогут ознакомиться с деталями НПД ❤️

Самозанятость в России в 2025 году

Самостоятельная занятость предлагает перспективный налоговый формат для индивидуальных предпринимателей. Важно знать, какие налоговые обязанности сопутствуют этому режиму, какие преимущества и недостатки он имеет, а также какие виды деятельности будут разрешены в 2025 году. Все эти вопросы подробно разбираются в материале, предоставленном КП.

Введенный в 2019 году, самозанятость стал особым налоговым режимом, который официально известен как «налог на профессиональный доход» или НПД. Стартуя в 2025 году, этот режим будет доступен жителям всех регионов России, а также некоторым иностранным гражданам из Белоруссии, Казахстана, Армении и Киргизии.

Для ИП также возможно перейти на НПД, не утратив своего статуса. Для этого необходимо зарегистрироваться как самозанятый и в течение 30 дней подать заявление об отказе от специальных режимов налогообложения, таких как УСН или ЕСХН, в случае их использования. Индивидуальным предпринимателям, работающим по патентной системе, необходимо либо дождаться окончания срока патента, либо предварительно отказаться от патента, а затем стать самозанятыми.

Соблюдая несколько условий, можно стать самозанятым. Для достижения этой цели необходимо:

- максимальный доход, который можно получить в год, составляет не более 2,4 миллиона рублей;

- вести дело на индивидуальной основе, без привлечения штатных работников;

- вести работу, соответствующую установленному режиму.

Самозанятые имеют возможность оказывать различные услуги, продавать товары, созданные собственными руками, и сдавать в аренду жилые помещения. Такой налоговый режим подходит для множества профессий из различных сфер деятельности. Вот несколько иллюстраций.

В сфере информационных технологий можно выделить несколько работников: специалист по программированию, разработчик веб-сайтов, эксперт по компьютерам, аналитик данных и администратор систем.

Вам доступна широкая гамма профессиональных услуг, связанных с бытовыми нуждами и ремонтом. Мы можем предоставить вам услуги квалифицированных специалистов в таких областях, как сантехника, электрика, уборка, ремонт бытовой техники, строительство, столярное дело и плотницкие работы. Наша команда готова помочь вам с любыми задачами, связанными с вашим домом и его обслуживанием.

Профессии, связанные с здоровьем и спортом, включают в себя эксперта по питанию, специалиста по развитию речи, мастера массажа, тренера, инструктора, психолога и домашнего ухода.

Возможности информационных услуг можно описать через разнообразных специалистов. Среди них переводчик, который поможет передать смысл текста на другой язык с точностью и качеством. Копирайтер создает уникальный контент, привлекающий внимание и заинтересованных читателей. Маркетолог разрабатывает стратегии продвижения продукта или услуги, а блогер делится своими знаниями и опытом с аудиторией. Автор статей способен создать информативные и увлекательные материалы по разным темам. SMM-менеджер занимается управлением социальными медиа, привлекая внимание и взаимодействуя с клиентами. Таргетолог ориентируется на целевую аудиторию, создавая рекламные кампании, которые будут наиболее эффективны для достижения поставленных целей.

Мир красоты и моды предлагает множество вариантов проявить свои таланты и умения. Здесь каждый сможет найти себя: быть моделью на подиуме, создавать шедевры на головах в качестве парикмахера или стилиста, оформлять татуировки как настоящий мастер, украшать лица и тела косметикой, ухаживать за ногтями и воплощать свои идеи в маникюре, создавать изысканные наряды и шить их своими руками, а может быть, стать знаменитым модельером и дизайнером. В этой красочной индустрии каждый найдет свое место, чтобы проявить свою индивидуальность и стать уникальным.

Развлечения и творчество: постановщик развлекательных программ, свадебный координатор, экскурсовод, исполнитель, звукорежиссер, фотожурналист, художник-пейзажист, ремесленник, талантливый куклодел или искусный мастер в других областях декоративно-прикладного искусства.

Предоставляем услуги в сфере финансов и юридических вопросов: эксперт по бухгалтерии, специалист по праву, консультант по налогам, финансовый аналитик.

В сфере образования можно найти такие профессии, как учитель, репетитор, тренер, няня, автор курсов и продюсер онлайн-школы.

Гастрономия: кулинар, сладкоежка, хлебопек.

Существует возможность для одного человека заниматься несколькими видами деятельности одновременно. Список таких видов деятельности может быть бесконечным, поэтому удобнее указать, что именно запрещено для самозанятых лиц. Данная информация содержится в законе от 27 ноября 2018 года № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход»». Так, самозанятым лицам запрещается:

Возможностей для продажи товаров, подлежащих акцизу и требующих маркировки, множество. Среди них можно выделить такие товары, как алкогольная продукция, табак, бензин, легковые автомобили, некоторые разновидности одежды и обуви, а также духи, ювелирные изделия и другие товары.

Запрещается реализация товаров, которые не были созданы собственными силами. Например, нельзя приобрести готовую игрушку и продать ее далее, однако можно сделать игрушку своими руками и предложить ее на рынке как собственный продукт.

Осуществлять добычу и эксплуатацию полезных ископаемых, включая, но не ограничиваясь углем, нефтью, газом, песком, известью и другими подобными материалами.

4) Выполнять работу на основе договора поручения, договора комиссии или агентского договора, то есть действовать от лица другого человека и совершать определенные действия с целью получения вознаграждения.

5) Арендовать коммерческие помещения, реализовывать имущество и автотранспорт.

6) Курьер может работать в качестве самозанятого, принимая оплату от покупателей от имени продавца во время доставки товаров. Это возможно, если продавец предоставил курьеру онлайн-кассу для расчетов с клиентами или если клиент уже оплатил товар заранее, и курьеру остается только его доставить.

Дополнительно, нотариусам, арбитражным управляющим, адвокатам и медиаторам недоступна возможность стать самозанятыми. Государственным и муниципальным служащим также налагаются ограничения: они могут применять новый режим только для доходов, получаемых от сдачи в аренду жилых помещений.

Сотрудничество самозанятых возможно как с обычными гражданами, так и с юридическими лицами и индивидуальными предпринимателями. При взаимодействии с физическим лицом налог рассчитывается по ставке 4% от суммы дохода, а при сотрудничестве с организацией или индивидуальным предпринимателем – 6%.

Сами работающие на себя попросту вносят налоги только со своих собственных доходов. Если дохода не имеется, то и платежи в налоговую не требуются. Передача заработной платы с главного места работы, материальные подарки от родственников или возврат займа НДФЛ не подлежат обложению. Впрочем, в случае проверки, такие передачи придется уметь обосновать перед налоговой.

Самозанятый человек должен вручную зарегистрировать каждую продажу в приложении «Мой налог» и указать, кто является клиентом. Если клиентом является компания или индивидуальный предприниматель, то дополнительно необходимо ввести их ИНН. Приложение автоматически производит расчет налога за каждую продажу, однако оплатить его можно только за месяц. Общая сумма налога за отработанный месяц отображается в приложении с 9 по 12 число следующего месяца, а оплату необходимо совершить до 25 числа. В случае просрочки оплаты налога, каждый день задержки будет начисляться штраф.

Давайте рассмотрим пример. В течение июня самозанятый учитель провел 20 уроков по английскому языку и заработал 20 тысяч рублей. Половина этих уроков была проведена для обычных граждан, не имеющих статуса индивидуального предпринимателя, поэтому налог составит 4%, что составляет 400 рублей за весь месяц. Вторая половина его дохода получена от уроков, проведенных для корпоративных клиентов – сотрудников фирмы, которая оплачивала его услуги со своего расчетного счета. За эти уроки репетитор должен заплатить налог в размере 6%, что составляет 600 рублей. Таким образом, общая сумма налога, которую репетитор должен заплатить за июнь, составляет 1000 рублей. В приложении появятся информация о сумме налога и опция «оплатить налог» до 12 июля, а налог должен быть оплачен до 25 июля.

После успешной регистрации в качестве самозанятого, каждому предоставляется специальный вычет налогового характера, который составляет 10 тысяч рублей. Важно отметить, что данный вычет нельзя перевести на личный счет или снять наличными, так как он предназначен исключительно для снижения процентной ставки налога. В случае работы с обычными гражданами, вычет позволяет снизить налоговую ставку с 4% до 3%, а при взаимодействии с компаниями или индивидуальными предпринимателями – с 6% до 4%. Важно отметить, что данный вычет предоставляется всего один раз в течение всей жизни и имеет неограниченный срок действия. Когда вычет будет использован полностью, налоговые ставки вернутся к прежним значениям. Из приведенного выше примера репетитора по английскому можно сделать вывод, что если вычет еще не был использован, сумма налога составит не 1000 рублей, а всего лишь 700 рублей.

У самозанятых нет необходимости вносить других обязательных налогов. 37% от уплаченного ими налога автоматически направляется на обязательное медицинское страхование, что позволяет им воспользоваться бесплатной медицинской помощью, предоставляемой по полису ОМС. Помимо этого, дополнительные платежи не требуются.

Возникают новые возможности в отношении вкладов в Пенсионный фонд. Возможно сделать взносы в ПФР по своему желанию, чтобы накапливать стаж и баллы для будущей пенсии. Однако, если заниматься только самозанятостью и не делать взносы, то годы трудового стажа исчезают впустую. Если человек занимается самозанятостью и одновременно имеет основную работу по трудовому договору, то работодатель делает взносы в ПФР за него, что обеспечивает безопасность пенсии.

Относительно взносов в Фонд социального страхования (ФСС), которые предназначены для временной потери трудоспособности или материнства, такую возможность имеют только самозанятые лица, зарегистрированные в качестве индивидуальных предпринимателей. Другие плательщики Налога на доходы физических лиц пока не могут воспользоваться этой опцией, поэтому они не получают никаких выплат в случае болезни или декретного отпуска.