Если вычеты не зачисляются налоговой, важно сначала разобраться в точных сроках перевода и проверить все ли вы сделали правильно. Обычно задержки выплат не возникают. Если вы все еще ожидаете выплату, но ее нет, это может быть связано с различными причинами, включая небрежность сотрудников ФНС.

Я получила высшее образование в Международном Восточно-Европейском Университете. Моя специализация была «Банковское дело». Я успешно закончила Российский экономический институт имени Г.В. Плеханова, где изучала финансы и кредит. У меня есть десятилетний опыт работы в ведущих банках России, таких как Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ и Связной (который, к сожалению, закрылся). В данный момент я работаю аналитиком и экспертом сервиса Бробанк, занимающегося банковской деятельностью и финансовой стабильностью. Я доступна по адресу rusanova@brobank.ru и готова открыть свой профиль для дальнейшего общения.

Практически никогда не возникают задержки с возвратом налогового вычета. Схема начисления и перевода давно оптимизирована и используется каждый год сотнями тысяч российских граждан. Банк-партнер.ру объясняет, почему отсутствует возможность получить налоговый вычет и что делать в такой ситуации.

Сроки перевода налогового вычета

Давайте вначале изучим, в какие сроки ФНС обязана перечислить деньги налогоплательщику после получения полного набора документов. Этот срок устанавливается законом и подробно разъясняется в официальном письме Министерства Финансов от 03-04-05/9949.

Итак, таким образом определяется временной период:

- После предоставления документов, налоговая организация проводит камеральную проверку, которая продолжается в течение трех месяцев. Основная цель этой проверки заключается в определении, имеет ли гражданин право на налоговый вычет и определении суммы, которую он должен заплатить.

- Если результаты камеральной проверки оказываются положительными, то в течение одного месяца после подачи заявления (которое обычно подается при обращении в ФНС), происходит перевод денежных средств на банковские реквизиты, указанные гражданином.

Если вам необходимо подать заявление после завершения камеральной проверки, то отчётный период будет стартовать с даты подачи заявления.

Согласно российскому законодательству, привычным сроком для расчета и перевода налогового вычета является период в 4 месяца, если заявление на получение вычета было подано во время или сразу после проведения камеральной проверки. В случае, если заявление подаётся после указанного события, то выплата вычета будет осуществлена в течение месяца.

Необходимо учесть, что средства переводятся на банковский счет, и их зачисление может занять некоторое время. Обычно этот процесс занимает до 3 рабочих дней. Это означает, что если налоговая служба перевела деньги ближе к максимальному сроку, получатель может получить их только через 4 месяца и 3-5 дней после подачи всех необходимых документов, включая заявление.

Если налоговый вычет не пришел через 4 месяца

Иногда бывает, что подобные ситуации возникают крайне редко. Если с момента подачи всех необходимых документов, включая соответствующее заявление, прошло уже свыше четырех месяцев и трех рабочих дней, необходимо аккуратно разобраться в данной ситуации.

Если возврат налогового вычета не осуществляется налоговой службой в установленные законом сроки, необходимо обратиться с жалобой. Согласно закону, такую жалобу можно подать уже на следующий день после нарушения ваших прав. Порядок подачи жалобы подробно описан в Приказе ФНС России N ММВ-7-19/343@.

- В случае неполучения налогового вычета следует обратиться в управление Федеральной налоговой службы верхнего уровня, то есть в Управление ФНС. Однако обращение подается через налоговую службу, которая не исполнила ваши законные запросы.

- После получения заявления-жалобы, Федеральная налоговая служба обязана приложить к ней соответствующие документы и в пределах трех дней отправить в Управление Федеральной налоговой службы.

- При получении жалобы, органы Федеральной налоговой службы обязуются незамедлительно устранить выявленное нарушение, а также предоставить отчет о проделанной работе вышестоящему органу.

- Любой гражданин обладает правом на направление жалобы в течение 365 дней с момента, когда его права были нарушены. Однако, если есть уважительные обстоятельства, приведшие к пропуску этого срока, то его можно продлить.

- Время, отведенное на рассмотрение жалобы, составляет 15 дней. В случае необходимости представления дополнительных документов, этот срок увеличивается до 30 дней.

В соответствии с законодательством, возможно оспорить действия ФНС путем подачи жалобы через личный кабинет налогоплательщика. Таким образом, у вас есть возможность обратиться в этот раздел или использовать стандартный способ — обратиться в отделение ФНС, где было подано заявление на получение налогового вычета.

Составляем жалобу правильно

- Странные лица и их местоположение: адрес и контактный номер для общения.

- Гражданин имеет право выразить недовольство бездействием определенного подразделения ФНС, указав имена конкретных должностных лиц. Однако, в данном конкретном случае, достаточно указать просто название подразделения.

- Конкретизируйте, какие именно действия или бездействия вызывают недовольство. В данном случае, укажите, что не было указано в информации о налоговом вычете.

- На основании каких причин гражданин пришел к выводу, что его собственные права были нарушены? Иными словами, здесь требуется изложить, что вами была подана декларация и заявление в указанные даты, прошло столько времени, а средства так и не были перечислены.

- Требования заявителя связаны с получением выплаты в данном случае. Также возможно предъявление требований к ФНС о наложении пени за задержку выплаты, об этом будет рассказано ниже.

- Укажите предпочитаемый способ обмена информацией, по которому вы желаете получить ответ. Например, через письменное обращение, в личном кабинете или по электронной почте. Пожалуйста, укажите также список документов, которые вы прикладываете к вашему обращению.

Для подтверждения вашей жалобы, приложите копии или сканы/фото всех имеющихся у вас документов, связанных с обращением за налоговым вычетом.

Для успешного рассмотрения жалобы на УФНС необходимо представить ее в безэмоциональной форме, фокусируясь только на конкретных фактах. В случае нарушений при составлении обращения, которые могут не дать полную картину происходящего, УФНС будет иметь право отклонить жалобу в течение 5 дней после ее получения.

Если вам не вернули налоговый вычет в срок, требуйте пени

Мало кто из тех, кто платит налоги, осведомлен о том, что при задержке перевода налогового вычета можно требовать с ФНС уплату штрафов за каждый день просрочки. Размер этих штрафов рассчитывается на основе процентной ставки, установленной Центральным банком Российской Федерации на момент нарушения.

В настоящий момент кредитный банк РФ удерживает процентную ставку в размере 6,75% годовых. Следовательно, каждый день просрочки невыплаты суммы сопровождается наложением штрафа в размере 6,75/365, что составляет 0,0185% в день.

- За каждый прошедший день начисляется штраф в размере 50000*0,0185%, то есть 9 рублей 25 копеек.

- Через две недели, пени будут равны 129,5 рублей.

Несмотря на то, что штрафы, назначаемые ФНС, не являются значительными, вам полагается получить эти деньги. Поэтому, при подаче жалобы в УФНС, требуйте не только возврат налогового вычета, но и оплату штрафных санкций за каждый день задержки с точным указанием суммы.

Подытожим, что делать, если не приходит налоговый вычет

- Удостоверьтесь, что срок истек по-настоящему. Если вы подали заявление одновременно с подачей декларации, то максимальный срок получения выплаты составляет 4 месяца. В случае, если заявление было подано после проведения камеральной проверки, которая занимает 3 месяца, то последний срок получения средств составляет 1 месяц после подачи обращения.

- Важно помнить, что зачисление средств на банковский счет может занять до трех рабочих дней. Однако, если ФНС осуществила отправку денег в установленные сроки, то такое действие не будет являться нарушением.

- Сразу после получения выплаты, на следующий день, у вас есть возможность подать жалобу в УФНС. Вы можете сделать это через личный кабинет налогоплательщика или лично посетив подразделение ФНС, в котором вы подавали свое заявление.

- В течение 15-ти дней с момента подачи вашего заявления оно будет передано на рассмотрение высшей инстанции. В случае признания жалобы обоснованной, все ваши требования будут незамедлительно удовлетворены, включая выплату вами полагающихся пеней.

Если жалоба в УФНС не дала никакого результата, то вам остается возможность обратиться в суд с соответствующим заявлением. Если сумма иска превышает 50000 рублей, то следует обратиться в районный суд. В случае, если сумма иска меньше указанной, то вам следует обратиться в мировой суд. Однако, на практике встречаются крайне редкие случаи, когда исключительно такой порядок происходит.

Если налоговая служба не выплатила вычет вовремя, можно быстро решить проблему, подав жалобу. Даже на этапе рассмотрения, когда ответ еще не получен, деньги могут поступить. Поскольку жалоба сразу попадает в руки налоговой службы, которая допустила нарушение, они непременно сделают все возможное, чтобы уладить этот вопрос без санкций от контролирующего органа.

Частые вопросы

При наличии уверенности в наступлении всех установленных сроков, имеется возможность в первую очередь обратиться в ФНС для получения разъяснений о текущей ситуации, возможно, воспользовавшись телефонной связью. По истечении этого этапа можно будет подать жалобу в УФНС.

Возможно, у вас отсутствует полный пакет документов, не прошли проверку на рабочем месте, неправильно составили заявление. Также возможно наличие небрежности со стороны сотрудников ФНС.

В какой срок ИФНС должна вернуть НДФЛ по результатам камеральной проверки?

Большое количество граждан, которые в начале текущего года просили о возврате НДФЛ через налоговые вычеты, сейчас интересуются, когда они получат свои деньги. Проверка декларации 3-НДФЛ проводится налоговыми органами в течение трех месяцев. Однако это не последний этап процесса возврата.

Камеральная проверка завершена. Что дальше?

- начиная с дня, идущего сразу после завершения аудита декларации 3-НДФЛ;

- Если заявление о возврате НДФЛ было подано заранее, проверка должна завершиться не позднее указанного срока.

Будьте внимательны, если вы не подавали заявление на возврат налога одновременно с декларацией, то сделайте это как можно скорее. Ведь без заявления возврат не будет осуществлен. Заявление можно представить лично или через электронный кабинет на сайте налоговой службы.

После принятия решения, Инспекция Федеральной налоговой службы (ИФНС) направляет поручение в территориальный орган Федерального казначейства с целью возврата денежных средств.

Максимальный период для возврата не должен превышать 30 дней.

На сайте ФНС указано, что срок для возврата средств составляет один месяц и начинается после истечения 10 рабочих дней, следующих за завершением камеральной проверки декларации 3-НДФЛ или после ожидаемой даты завершения такой проверки.

Поэтому, после того как проведена проверка документов, придется ждать еще месяц для получения возмещения налога. Стоит отметить, что некоторые инспекторы работают быстрее и физические лица получают средства в более короткие сроки.

Если по результатам проверки выявлены нарушения

По истечении камеральной проверки декларации по форме 3-НДФЛ инспектор, в случае обнаружения налогового правонарушения, обязан составить акт налоговой проверки в течение 10 дней.

Гражданин должен получить акт не позднее, чем через пять дней. Важно, чтобы он либо лично принял документ и поставил подпись, либо его представитель взял акт по доверенности. Также возможен вариант передачи акта другим способом, который подтверждает дату его получения.

В течение периода в месяц с момента получения Акта физическое лицо имеет возможность:

- преподнести аргументы в письменной форме как в общем, так и в отношении каждого отдельного положения.

- Необходимо предоставить в налоговый орган документы, подтверждающие обоснованность возражений, либо в срок, согласованный с ними, приложить к ним заверенные копии.

После этого налоговая инспекция в истекающий срок 10 дней изучает результаты проведенной проверки, а также принимает во внимание письменные замечания сторон и принимает окончательное решение.

- о наказании за совершение налогового преступления;

- о неоспоримом освобождении от возмещения ущерба.

Возможнось продления 10-дневного срока существует, но она ограничена одним месяцем.

Когда нужно подать уточненку 3-НДФЛ?

Если в декларации, представленной физическим лицом, обнаружены ошибки, которые приводят к неполному отражению или неотражению информации, а также занижению суммы налога, который должно быть уплачено, то физическое лицо должно представить уточненную декларацию 3-НДФЛ.

В случае обновленной налоговой отчетности требуется точно внести данные в каждый из документов.

Важно отметить, что необходимо включать даже те документы, которые были правильно заполнены в первоначальной декларации.

При подаче дополнительной налоговой декларации, необходимо приложить дополнительные документы, которые не были предоставлены в первоначальной заявке.

Вы можете предоставить уточненную декларацию через свой персональный кабинет налогоплательщика (ПКН), так же, как и подать заявление на возврат. В ПКН также доступна возможность отслеживать текущее состояние камеральной проверки.

В данной публикации используются изображения, взятые с платформы freepik.com.

Когда ждать возврата НДФЛ?

Очень часто люди, которые до 30 апреля предоставили декларацию в виде 3-НДФЛ, сообщили о своих доходах и расходах, а также подали заявление на возврат ранее уплаченного НДФЛ с помощью налогового вычета, начали задавать такой вопрос.

Наша статья посвящена осмотру документов и времени получения финансовых средств. Необходимо вспомнить, какие факторы оказывают влияние на результат проверки и в каких ситуациях этот процесс может затянуться.

Срок камеральной проверки 3-НДФЛ и поданных документов

После подачи вами декларации и необходимых документов, удостоверяющих ваше право на налоговый вычет, происходит проведение камеральной проверки. Камеральная налоговая проверка – это обязательная процедура, без которой инспектор не примет решение о размере налогового вычета, а вам не будет возможно вернуть себе деньги. Эта форма контроля является четко регламентированной и имеет определенные сроки и порядок действий.

В соответствии с законодательством Российской Федерации, аудиторская проверка документов обычно продолжается в течение трех месяцев. Однако, в определенных ситуациях, рассмотрение вашей декларации может быть ускорено или, наоборот, продлено.

Инспекторы имеют возможность пролонгировать срок проверки еще на один месяц, если они получат специальное распоряжение от руководителя и если у них есть веские основания полагать, что представленная вами информация не соответствует действительности или были обнаружены расхождения в данных.

В процессе осмотра, инспектор вправе попросить вас предоставить другие документы, которые подтверждают ваше право на вычет или содержат информацию для уточнения расчетов. На сбор и предоставление этих документов у вас есть не более 5 рабочих дней с момента получения требования об объяснениях. Обратите внимание, что это может повлиять на срок проведения камеральной проверки.

Кроме того, возможно, что инспектор направит вам требование о внесении изменений. В таком случае в декларации была выявлена серьезная ошибка, которую необходимо исправить. Для этого вам потребуется заполнить и отправить в налоговую инспекцию уточненную налоговую декларацию. При подаче уточненки также следует учесть, что это влияет на срок проверки. Когда вы подаете уточненную декларацию, срок проверки (3 месяца) начинается заново, так как с практической точки зрения это является подачей новой декларации.

кончив проверку в офисе, инспектор:

- Спустя десять рабочих дней, орган решает проверить и подтвердить налоговый вычет, указанный в декларации, полностью или частично.

- Распоряжение на возврат средств уже направлено, а также указан срок выплаты, который составляет 30 дней.

В результате после подачи вами документа 3-НДФЛ для получения налогового вычета, вам следует ожидать возврат денежных средств в течение не более 4 месяцев.

Если время, отведенное для проверки и возврата средств, превысит 4 месяца (за исключением случаев принудительного продления проверки), вы имеете право требовать дополнительной компенсации в виде процентов за просрочку.

С какого момента начинать отсчет?

Ошибочным мнением является предположение о том, что отсчет срока камеральной проверки начинается с последнего дня для подачи декларации, а именно с 30 апреля. Это не соответствует действительности, так как срок проверки должен отсчитываться от дня отправки декларации.

Не забывайте, что возможность получить вычет сохраняется в течение трех лет после года, в котором были понесены соответствующие расходы. Чтобы оформить вычет, необходимо подать декларацию и необходимые документы в налоговую инспекцию, где вы зарегистрированы постоянно.

Статус декларации 3-НДФЛ в личном кабинете: как и зачем проверять

На личном кабинете налогоплательщика можно узнать текущий статус проверки отчета по 3-НДФЛ и удостовериться, что нет никаких замечаний и вопросов со стороны проверяющих. Пока проверка еще не завершена, возврат налога не будет осуществлен.

Где проверять статус 3-НДФЛ

Заявление о налоговом вычете, основанное на представлении 3-НДФЛ, было подано. Но что делать дальше? Как узнать, нет ли ошибок в этом документе? Для этой цели необходимо проверить статус декларации в личном кабинете налогоплательщика на официальном веб-сайте ФНС. Предоставление информации о ходе проверки отчетности является одной из главных функций личного кабинета налогоплательщика (согласно пункту 9 пункта 6 Приказа ФНС от 22.08.2017 года № ММВ-7-17/617@).

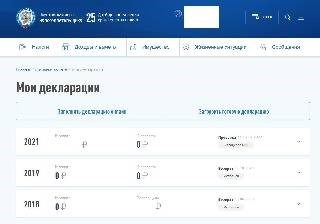

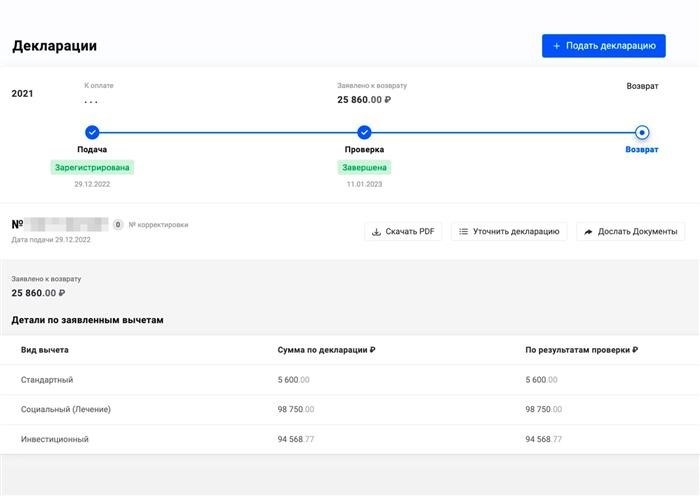

Если нужно, человек может просмотреть информацию из отчетности за предыдущие периоды в том же месте. Старые декларации в личном кабинете можно найти в разделе «Доходы и вычеты — Мои декларации».

Изучение инструкций о том, как правильно заполнить отчет 3-НДФЛ, может быть полезным для всех, кто сталкивается с этой задачей.

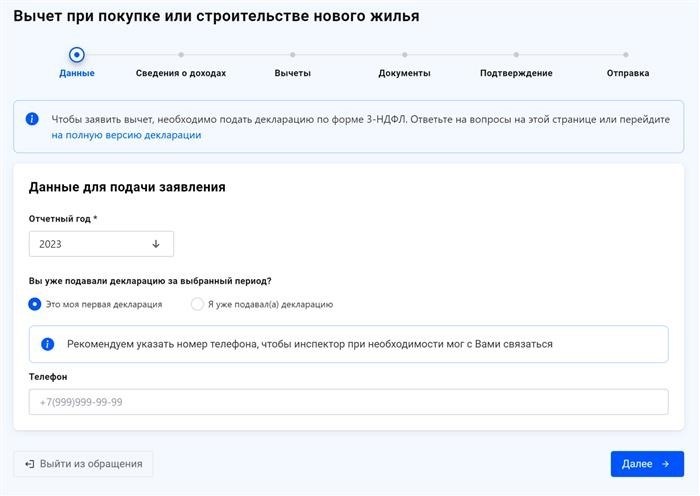

Как проверять статус 3-НДФЛ на сайте ФНС, пошагово

Для возможности отслеживания декларации по налогу на доходы физических лиц на официальном сайте налоговой службы требуется обладать доступом к личному кабинету налогоплательщика.

- Получить доступ к учетным данным в ИФНС, относящимся к регистрации по месту проживания.

- Авторизироваться с помощью проверенной учетной записи на портале Госуслуги.

Пройдем в раздел под названием «Расходы и льготы».

Отчет подан, и теперь можно узнать его статус, посетив раздел «Декларации» на соответствующей странице.

Для того чтобы раскрыть подробности процесса аудита, требуется нажать на информационную строку, содержащую сведения о проверке, и перейти в следующий раздел, который называется «Мои документы».

Если у меня нет доступа к электронному личному кабинету, то я могу узнать статус камеральной проверки, связавшись с отделом камеральных проверок инспекции по месту моего жительства. При помощи номера отчета, который был присвоен при приеме, и моего ИНН, инспектор сможет сообщить, на каком этапе находятся проверочные мероприятия.

Виды и значение статусов

В ходе представления отчета на различных этапах ему придается разнообразные показатели состояния.

В таблице представлен список специальных идентификаторов, которые указывают на текущее состояние отчета.

| Статус | Описание |

|---|---|

| Черновик | Статус «ожидание отправки декларации в личном кабинете» указывает на то, что отчетный документ уже сформирован, однако все еще проходит этапы редактирования. |

| Отправлена | Отчет был подготовлен и отправлен в налоговый орган, однако еще не дошел до инспекции. |

| Органами налогового ведомства была получена информация. | Отчетность была представлена в ИФНС предоставления, однако еще не направлена на проверку. |

| Отклонение заявки на прием | Это означает, что в процессе подготовки отчета были допущены серьезные ошибки, которые препятствуют его принятию. Необходимо их устранить и снова отправить отчет. |

| В ходе Комплексной научно-практической работы | Отчетность получена и находится в процессе проверки. |

| Комплексная научно-практическая работа достигла финала. | Проверка выполнена |

| решения об осуществлении обратного перехода | Если было заявлено о возврате налога, то после проведения проверки документов было принято решение о выплате возврата. |

| Возврат выполнен | Сумма, превышающая установленный налог, была возвращена налогоплательщику. |

Альтернативный способ получения сведений

Для того чтобы узнать статус декларации 3-НДФЛ можно воспользоваться возможностью подачи заявки через Госуслуги. Для этого необходимо иметь подтвержденную запись на портале Госуслуги и подать соответствующую заявку на получение информации из 3-НДФЛ.

С использованием идентификационного номера (ИНН) можно проверить текущий статус декларации по 3-НДФЛ и автоматически заполнить заявление. Для этого достаточно указать только желаемый год, за который вас интересуют данные.

Долго не приходят деньги по имущественному вычету

Я уже месяц назад подал заявление на вычет в налоговую. Однако, несмотря на то, что оно было подано через мой личный кабинет налогоплательщика на официальном сайте налоговой службы, до сих пор я не получил никакого ответа от них.

Помогите, пожалуйста, найти другие способы оказать на них влияние?

Дорогой Андрей, выражаю своё глубокое сочувствие. Некоторое время назад я оказалась в аналогичной ситуации: подала заявление на получение имущественного вычета, но несколько месяцев ждала, пока деньги не поступили.

Информационный бюллетень «Т—Ж» сведения о различных вариантах жилых помещений, будь то квартиры или дома

Какие сроки должны быть по закону

Я решила воспользоваться личным кабинетом налогоплательщика, чтобы подать документы на получение имущественного вычета за покупку квартиры. В журнале Т—Ж есть отдельная статья, где подробно описано, какие документы необходимы и как их нужно предоставить.

Инспекция налоговой проверяет представленное заявление и соответствующие документы в течение трех месяцев с момента их подачи. Этот этап проверки называется камеральной. Если нет нарушений и все в порядке, проверка автоматически завершается. В моем случае она завершилась точно через три месяца. Об этом мне была выдана запись в моем личном кабинете.

Нет необходимости подавать отдельное заявление на возврат излишне уплаченного налога, так как оно будет автоматически сформировано вместе с декларацией. Однако, с момента завершения камеральной проверки до момента перечисления денег может пройти еще около месяца.

Согласно закону, с момента подачи до возврата должно пройти не более 40 дней. Однако, в моей ситуации все было немного иначе: процедура подачи заявления отличалась – его нужно было заполнить отдельно при подаче декларации, но я не смогла найти образец. Поэтому я подала заявление только после того, как проверка была завершена и в моем личном кабинете появилась информация о возможности перевода переплаты. В данном случае, заявление уже создается автоматически, и мне нужно только указать свои личные данные и номер счета.

Налоговая организация должна была перевести излишне уплаченную сумму налога на указанный счет в течение одного месяца с момента получения моего заявления. Я отправила заявление через личный кабинет 20 мая. Однако, к 10 июля деньги так и не были зачислены на мой счет. В связи с этим, я приняла решение принять необходимые меры.

Согласно общим правилам, НДФЛ возвращают после проведения камеральной проверки. Это означает, что не нужно ждать целый месяц, а можно обратиться в налоговую уже через несколько дней, если возврат не поступит. Однако есть одно важное условие — у вас не должно быть задолженности по налогам. Если вы имеете задолженность и положительное сальдо отсутствует на едином налоговом счете, налоговая организация пришлет вам уведомление об отказе в возврате.

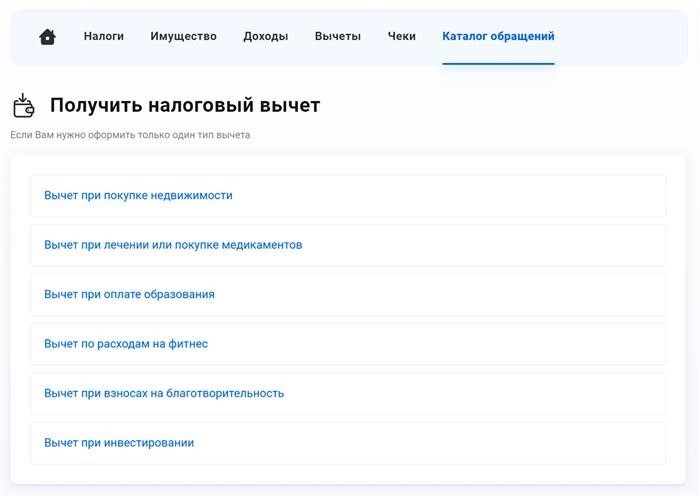

С начала 2021 года есть возможность получить в ускоренном режиме:

- Налоговая льгота по инвестициям.

- Налоговые скидки на приобретение или возведение жилой недвижимости.

- Расчет процентных удержаний по ипотечному кредиту.

Для того чтобы получить налоговый вычет по упрощенной схеме, необходимо заполнить соответствующую форму в личном кабинете налогоплательщика. Вам потребуются данные о вашем доходе, суммах налога, удержанного с этого дохода, а также информация о ваших расходах за указанный год. Заявление налоговой подают налоговые агенты или банки, которые принимают участие в информационном взаимодействии.

В течение 30 дней налоговая организация проведет детальную проверку и вынесет решение о возможности предоставления вычета или его отказе. Если имеются основания для вычета, сумма будет зачислена на общий налоговый счет в тот же день. В случае отсутствия задолженностей по налогам, деньги будут переведены на указанный в заявлении банковский счет.

Что можно сделать, чтобы быстрее получить деньги

Жалоба была подана мной с использованием онлайн-портала налоговой службы. Я воспользовалась шаблоном жалобы, выделила нужные фрагменты и вставила их в соответствующую форму на веб-сайте. Кроме того, есть возможность подать жалобу через личный кабинет на сайте ФНС. В соответствии с законодательством, органы должны рассмотреть жалобу и отреагировать на нее в течение 30 дней. Ответ на мою жалобу я получила уже через 20 дней.

Есть возможность взыскать возмещение, так как вы не получили свою переплаченную сумму налога вовремя. Сумма неустойки невысокая: каждый день задержки соответствует размеру ключевой ставки ЦБ на эту дату. Например, в качестве компенсации мне бы выплатили 1088,94 ₽.

Лучше самостоятельно произвести расчет компенсации и указать его в заявлении. Если необходимые действия не будут предприняты, вероятность получить компенсацию будет нулевой. Налоговая служба не несет обязанности производить расчеты автоматически. Я не приложила расчет и в результате не получила компенсацию.

Если первая жалоба не принесла результатов или вы не получили ответа вовремя, вы можете отправить повторную жалобу, используя точно такой же способ. Однако в тексте обращения необходимо указать реквизиты первой жалобы и объяснить, что это повторное обращение. Это повторное обращение уже направляется в управление ФНС по субъекту.